損害賠償金を受取った場合、支払った場合の消費税の課税関係〜運送業者が事故・商品の損害

こんにちは。

和歌山市の女性税理士、内西です。

今回は損害賠償金を受け取った場合の消費税の課税関係を解説したいと思います。

損害賠償金の課税関係はややこしいです。

例えば、Rabit社が、商品の運送を外注しているとしましょう。

商品の運送を請け負っている馬速社がRabit社の商品を積んだまま事故をおこしてしまい、Rabit社の商品が損害を受け、

その商品を馬速社が、買い取ることになった。

(Rabit社も馬速社も個人事業者とする)

損害賠償金の内訳は、

・商品に対するもの

・事故後商品のチェックなどに要した作業代

この損害賠償金に消費税がかかるのかどうか?

商品に対するもの

消費税が課税されるのは

「国内において事業者が事業として対価を得て行う資産の譲渡等」

に対してです。

ですのでこの場合

商品に対するものの部分

は、その商品が、

「全く使い物にならなくなっていて破棄するしかない」

場合と

「修繕すれば売り物になる」

場合で取り扱いが変わってきます。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

「全く使い物にならなくなっていて破棄するしかない」場合

Rabit社

商品に対するものの損害賠償金は消費税の不課税となります。

なぜかというと、その商品の価値に対して受け取ったものでなく、その損害賠償金には対価性がないからです。

消費税の課税対象外の取引となります。

馬速社

事業主に故意又は重過失があるかないかで変わってきます。

・事業主の故意又は重過失があった場合(過積載など)

・・・そもそも所得税の経費にすら算入できません。もちろん仕入税額控除もできません。

支出時はタダノ「事業主貸」になりますね。

・事業主の故意又は重過失がない場合

業務遂行上である場合(今回は運搬中なのでこちらに該当)

必要経費算入できます。ですが対価性がないので、消費税は不課税です。

業務遂行に関連しない行為に起因するもの

(荷物を積んだままのトラックで、従業員が無断で乗り回している最中に事故をしたなど)

・やむを得ず、雇用主として支出したものについては必要経費算入(家族従業員は除く)

・上記以外の場合で支出したもの

・・・必要経費に算入すらできません。もちろん仕入税額控除できません。

(家族従業員の起こした損害について支払った場合はどんな場合も必要経費算入不可)

必要経費に算入できる場合において消費税の課税関係は

対価性がないので、消費税は不課税

ポイント👆

受け取る側が不課税なら、支払う側も不課税です!!

「修繕すれば売り物になる」場合

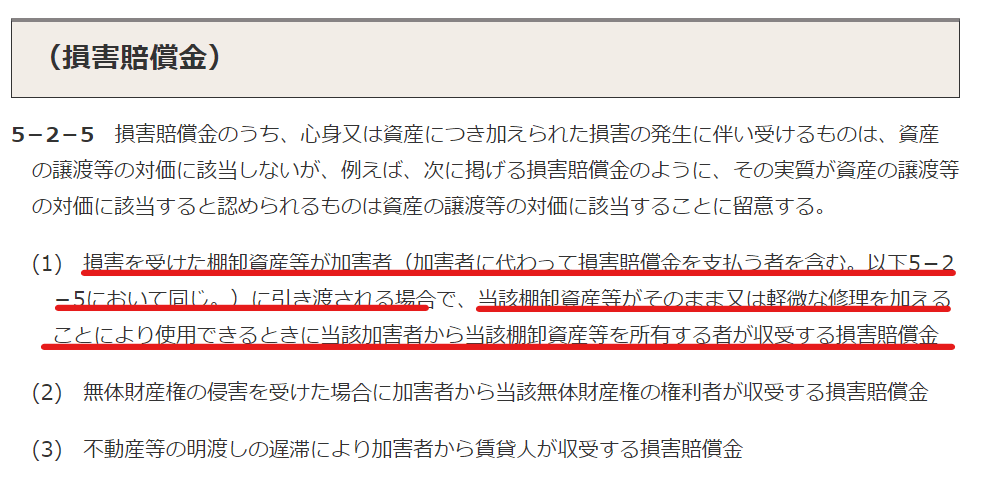

以下参照 👇 👇

今回(1)に該当します。

商品が使い物になるということで、商品を売っているのと同じではないかということです。

なので、名目は「損害賠償金」であってもその実質は、商品を販売し対価を受け取ったということになり

消費税の課税対象になります。

Rabit社

課税売上

馬速社

先ほど、不課税とされた場合においては課税仕入に該当するということになります。

事故後商品のチェックなどに要した作業代

Rabit社が損害を受けた事後処理に要したこれらの作業代は

馬速社に対する役務の提供でも何でもなくただの手間です。

全く迷惑な手間になります。

対価性が認められないので

消費税の不課税となります。

Rabit社

消費税の不課税

馬速社

消費税の不課税

まとめ

損害を受けたものが棚卸資産だった場合には、名目が損害賠償金であっても

課税売上になる場合があります。

その商品を相手方に引き渡し、

かつ

商品がまだ使い物になる

のであれば課税売上に該当します!!

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできませんのでご了承ください。

また、記事の内容は、記事更新日現在の法律に基づいたものになります。現行の法律と異なることがあることをご了承ください。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

当事務所では以下のスポット相談受け付けております!

オンライン記帳指導

freee会計

マネーフォワードクラウド

やよいの青色申告オンライン

のご指導お受けできます。

ご利用の方は、

ぜひお早めに!!

👇👇 詳細・お申し込み こちら

電話での税務相談~30分

ピンポイントで詳しく知りたい。

そんな方のメニュー。

文章で伝えるより、

話すほうが楽な方など。

👇👇 詳細・お申し込み こちら

法人成りの手続きのサポート

節税のため

社会的信用のため

法人のみしか取引しないといわれた等々

法人成りの理由は様々

でも、法人成りはすぐできるものではありません。

ある程度、知識も必要。

個人から法人に移す時だけ任せたい、

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告

期中の入力は完璧!!

法人税の別表と地方税の申告だけしてほしいなあ・・・

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告オンライン税務相談

一般的な内容ではなく具体的なことを聞きたい

無料相談では時間が短く相談が終わらなかった

など

相談時間60分から

👇👇詳細・お申し込み こちら

税務相談

メール相談

相談にあまりお金をかけたくない

無料相談で断られた

相談する時間が取れない

など

👇👇詳細・お申し込み こちら

メール相談

ライン公式アカウントでもこの税金ブログを配信しています!!

↓ ↓ ↓

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓