親所有の建物に子がリフォームする場合の注意点!

今回もリフォームがらみのブログを書こうと思いまーす!

前回は、共有所有だった夫婦のマイホームに、全額旦那さんのお金でリフォームする場合を書きました。

今回は、全部親の所有である建物に、子供がリフォーム代を全額もって増改築する場合を考えてみたいと思います。

親が高齢になり、借家住まいだった息子夫婦が、親と同居のため親の家を息子のお金でリフォームして同居する場合などを想定しています。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

例

母の家の取得費(購入価額から償却費の額を控除した金額)

(不明の場合は計算方法は前回のブログ<共有のマイホームに増改築する場合の注意点と、家屋の取得費(不明の場合)の計算方法)>参照)

ここは例なので金額を決めます。

300万円

母の家の増築前の固定資産評価額

210万円

息子が支払うリフォーム代金

900万円

上記の場合、増築後の家の所有権は増築前の所有者に帰属することから、増築した部分は母の持ち物になり、息子から親に900万円の贈与があったと言われてしまいます。

母はお金も出してないのに900万円の価値のある建物を取得したことになるのです。

どうすればよいでしょう?

増築前に母の家屋のすべてを子に贈与もしくは譲渡して、子の名義で登記をする。

前回のブログと一緒です。

❶贈与する場合(贈与された子が贈与税を支払う)

210万円×1.0-110万円=100万円

100万円×10%=10万円・・・贈与税

❷譲渡する場合(譲渡した母が所得税を支払う)

300万円(家屋時価)-300万円(家屋取得費)=0

所得なし よって 申告義務なし

譲渡なので贈与と言われないよう300万円を子が親に支払わなければいけません。

お金がない場合は❶の贈与になりますね。

こうしてすべて子の名義になったのでリフォームしてもなんの課税関係もありません。

増築後は子の名義で登記をします。

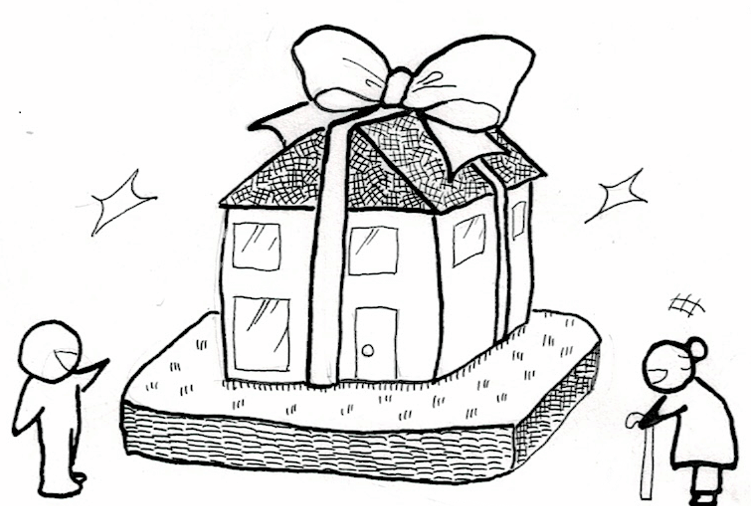

旧家屋の名義を全て子供に贈与(譲渡)しない方法

では、もしも上の例で、母名義の家屋の名義を全て子供にせずリフォームするとするとどうなるでしょう。

増築前、増築後の登記の持分を正しく登記することで、贈与と言われない方法があります。

例

父の家屋の取得費(時価) 300万円

父の家屋の増築前の固定資産税評価額 210万円

子が払うリフォーム代金 600万円

増築後の持ち分で増築前に旧建物の名義を父、子の共有名義にする

こうすることで、課税関係はなくなります。

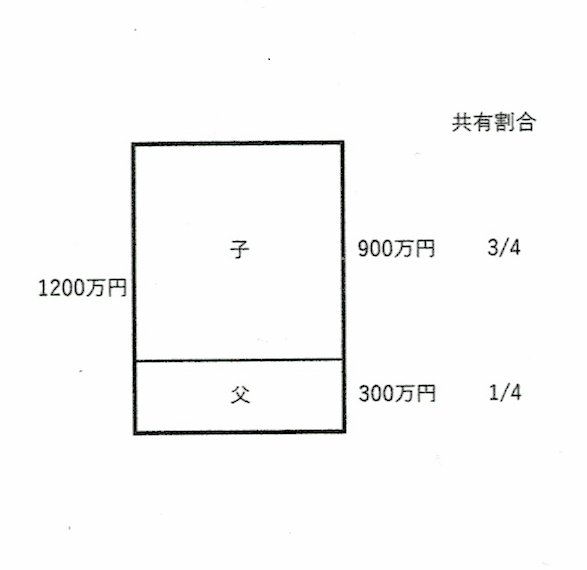

父:旧家屋の取得費(時価)300万円

子:リフォーム代金 900万円

なので

父:子の持分が、300:900=1:3 の比になるように登記をします。

旧家屋300万円の価値の建物に900万円の増築をするとその家屋の増築後の価値は1,200万円になります。

そうして旧家屋は父の持ち分 300万円

リフォーム代金900万円を負担した子の持ち分 900万円

となり

共有割合は

父:300/1200=1/4

子:900/1200=3/4

となります。

増築前にこの共有割合で名義を変更します。

父から子へ家屋の3/4を時価で譲渡するということです。

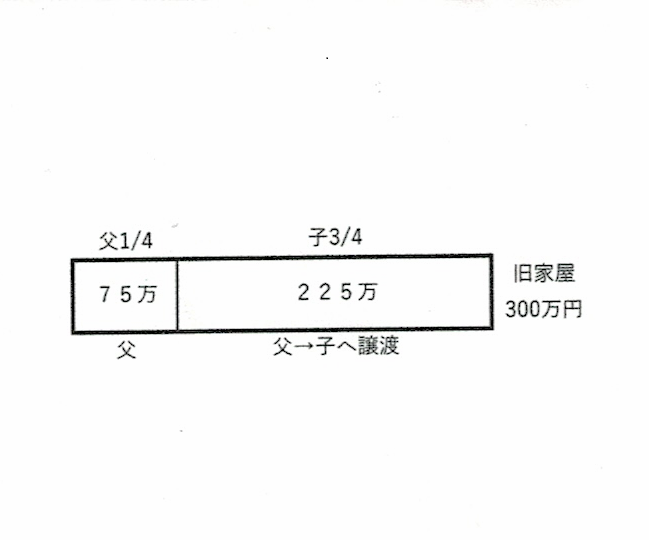

Ⅰ:旧家屋の3/4を父から子へ譲渡

時価 300万円×3/4=225万円

取得費 300万円×3/4=225万円

225万円-225万円=0

なので利益は出ません。父の譲渡所得の申告義務もありません。

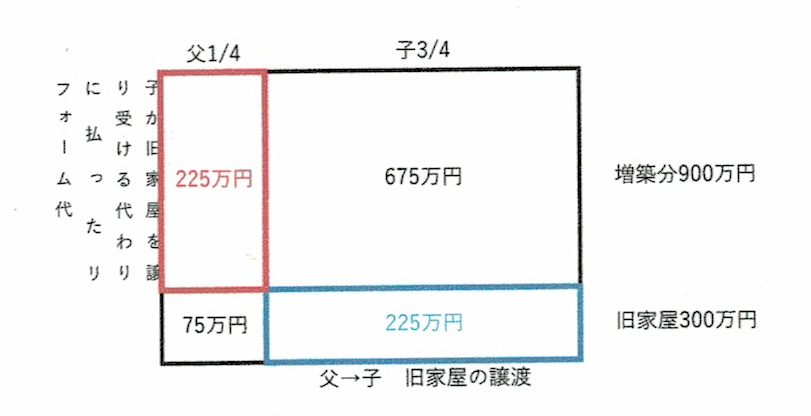

こうして増改築前の旧家屋の持ち分は 父:1/4(75万円) 子:3/4(225万円) となりました。

Ⅱ:増改築をしたあと、父:1/4 子:3/4の持ち分で登記します。

これで なんの課税関係もなく終わりです。

・・・本当に?納得いかないんですけど・・・

そうです。ここがややこしいので詳しく説明します。

前回書いたように増改築後の建物の所有権は増改築前の家屋の所有権に帰属します。

この場合リフォーム代金900万円のうち

父が負担すべきリフォーム費用:900万円×1/4=225万円

子が負担すべきリフォーム費用:900万円×3/4=675万円

そして増築後の家屋の 父・子の所有権は

父:75万円+225万円

旧家屋 リフォーム分

子:225万円+675万円

旧家屋 リフォーム分

になります

えっお父さんそもそもリフォーム代金一円も負担していないのに贈与税大丈夫なの?

225万円の子から父への贈与になるのでは!!

と、思うかもしれません。

そうです!その通りです!!しかし少し振り返ってみましょう。

上記Ⅰで父は子に旧家屋の3/4を譲渡しているがお金をもらっていません。

これも贈与か?今度は父から子への贈与か!!

この二つを組み合わせます。

a:父が子へ旧家屋の持ち分3/4=225万円分を渡した。

b:子が父が負担すべきリフォーム代225万円を代わりに払った。

つまり、子は父の旧家屋225万円分をリフォーム代金225万円を支払うことによって譲り受けた。

ということになります。

リフォーム代金225万円は旧家屋の譲り受けた対価なので贈与にはなりません。

父の譲渡所得です。

しかも、父には譲渡所得が発生しないので(0円)、申告義務もありません。

手続き的には、増築前に共有にして、増築後に再び共有で登記。登記の持ち分割合に注意する。ということでしょうか?

もし住宅ローンを組む場合に住宅取得控除の適用など考えるのであれば、さらに注意すべき点がありますので、やはり、専門家に相談して進めていくことがベストだと思います。

共有はややこしいです。

専門家に任せずご自分でされるのであれば、失敗しないためにも共有にせず、最初に家屋の名義すべてをリフォーム代を支払う方の名義に変更するのがおすすめです。(後半の例を使うにしても結局増築前に名義を変えなければいけませんので。)

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできませんのでご了承ください。

また、記事の内容は、記事更新日現在の法律に基づいたものになります。現行の法律と異なることがあることをご了承ください。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

当事務所では以下のスポット相談受け付けております!

オンライン記帳指導

freee会計

マネーフォワードクラウド

やよいの青色申告オンライン

のご指導お受けできます。

ご利用の方は、

ぜひお早めに!!

👇👇 詳細・お申し込み こちら

電話での税務相談~30分

ピンポイントで詳しく知りたい。

そんな方のメニュー。

文章で伝えるより、

話すほうが楽な方など。

👇👇 詳細・お申し込み こちら

法人成りの手続きのサポート

節税のため

社会的信用のため

法人のみしか取引しないといわれた等々

法人成りの理由は様々

でも、法人成りはすぐできるものではありません。

ある程度、知識も必要。

個人から法人に移す時だけ任せたい、

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告

期中の入力は完璧!!

法人税の別表と地方税の申告だけしてほしいなあ・・・

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告オンライン税務相談

一般的な内容ではなく具体的なことを聞きたい

無料相談では時間が短く相談が終わらなかった

など

相談時間60分から

👇👇詳細・お申し込み こちら

税務相談

メール相談

相談にあまりお金をかけたくない

無料相談で断られた

相談する時間が取れない

など

👇👇詳細・お申し込み こちら

メール相談

ライン公式アカウントでもこの税金ブログを配信しています!!

↓ ↓ ↓

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓