業務用資産を非業務用資産に転用した場合~消費税課税事業者の場合

こんにちは!

和歌山市の女性税理士 内西です。

事業の用に供していた資産を家事の用に転用した場合、どうすればいいのでしょう?

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

事業用車両を家事用に転用

例

R元年10月1日に 160万円の ファンカーゴ 購入

その後事業の用に使っていたが、別の事業用車両を購入することになり、令和3年4月中に家事用に転用した。

税務署への減価償却方法の届出はしていないとします。(何も届出をしていなければ、自動的に全ての資産の償却方法が定額法になります。)

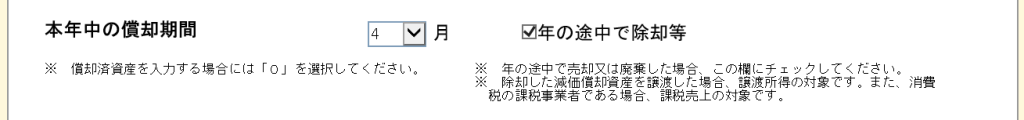

減価償却は繰り越してきているので特別な入力は以下の2点となります。

償却期間:令和3年4月中に事業用としての使用をやめているので4ヶ月を選択(国税庁確定申告コーナーの場合)

年の途中で除却等にチェック

摘要に、家事用に転用した旨を記載しておきます。

こんな感じでいいかと思います。👇

このように未償却残高がなくなっていればOK

個人事業者の方で、消費税の納税義務のない方はこれで処理は終わりになります。

消費税課税事業者の場合

課税事業者の場合、上記の処理に追加して、消費税の計算をしなければいけません。

「えっ、自分のものを自分に渡して消費税?!!」

と思われるかと思いますが、消費税が課税されます。

所得税法では課税されませんが、消費税法上課税されることが、規定されています。

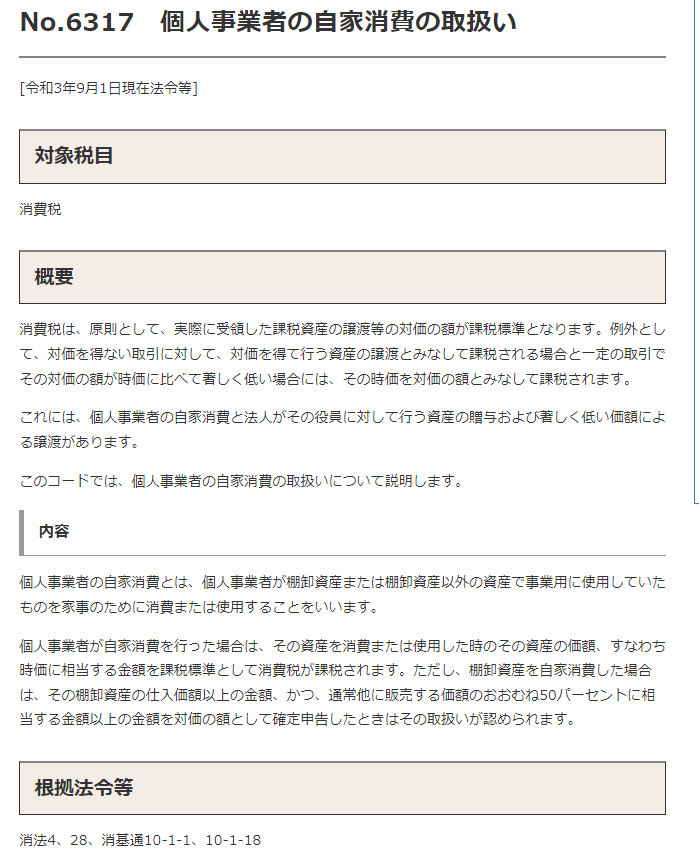

国税庁HPに解説されています。👇

今は事業用資産(棚卸資産ではない)の家事消費のことを注目しているので、ここで必要な情報は「内容」の3行目

「個人事業者が自家消費を行った場合は、その資産を消費または使用したときのその資産の価額、すなわち時価に相当する金額を課税標準として消費税が課税されます。」

の部分になります。

「時価」っていくら?

通常、事業用減価償却資産を自家消費した場合の時価は自家消費する前の「未償却残高」になります。

(取得時に比べ、非常に値上がりし、家事に転用した後個人の名でプライベートの資産として高額で売却していたりなどする場合は除かれます)

ここでは税込み処理をしている場合について、国税庁の確定申告コーナーでの入力を確認しようと思います。

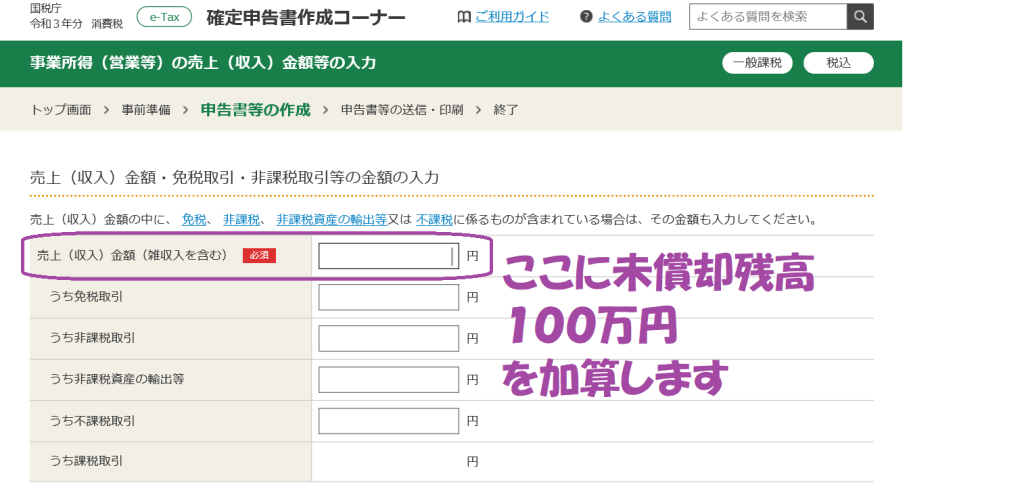

本則計算の方

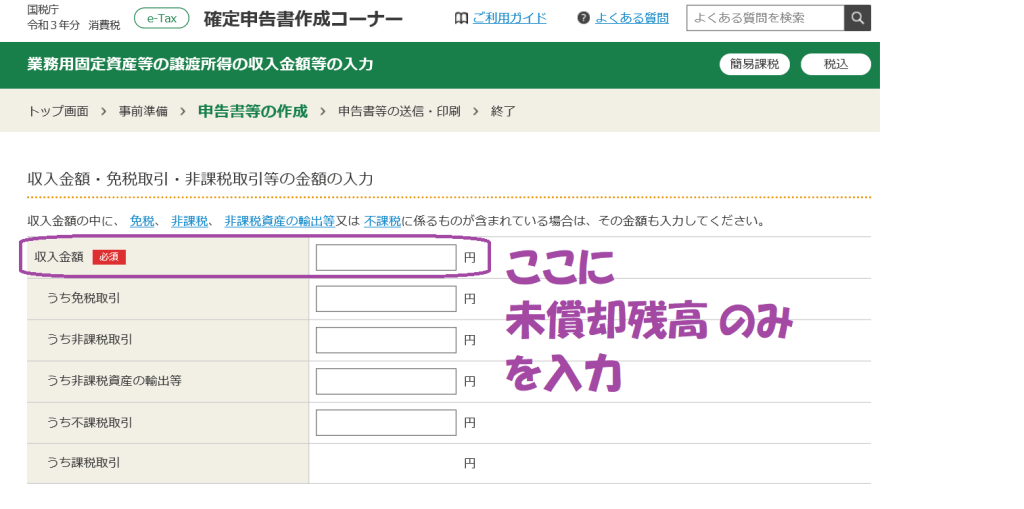

未償却残高を課税標準とのことなので

非業務用に転用した直前の未償却残高を、その年の課税売上高に加算することになります。

例

業務用資産の転用する直前の未償却残高が100万円の場合は

くれぐれも転用するまでの償却費を控除した未償却残高を加算しましょう。

期首の帳簿価額を加算すると消費税が大きくなり損ですよ!

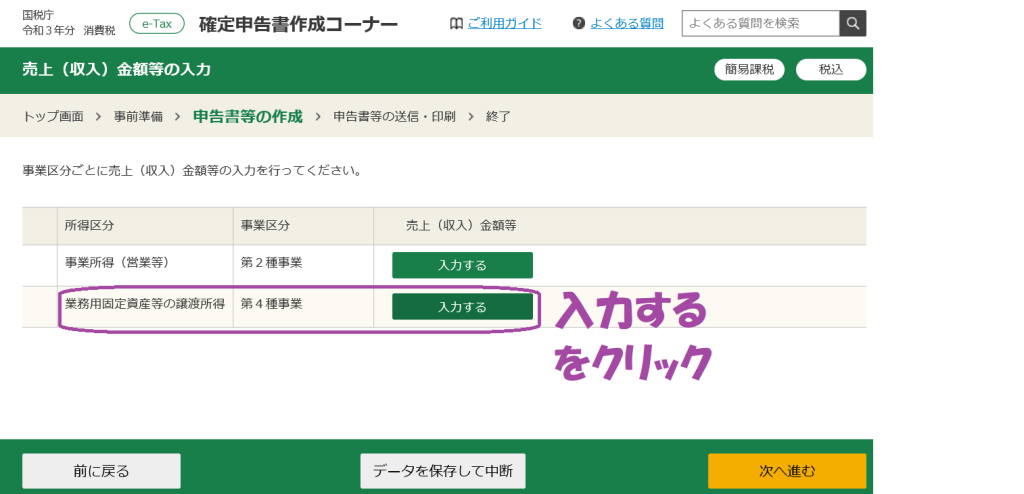

簡易課税選択の場合

例えば小売店を営んでいる事業主の場合

簡易課税は第2種になります。

ですが業務用固定資産の譲渡に関しては第4種になります。

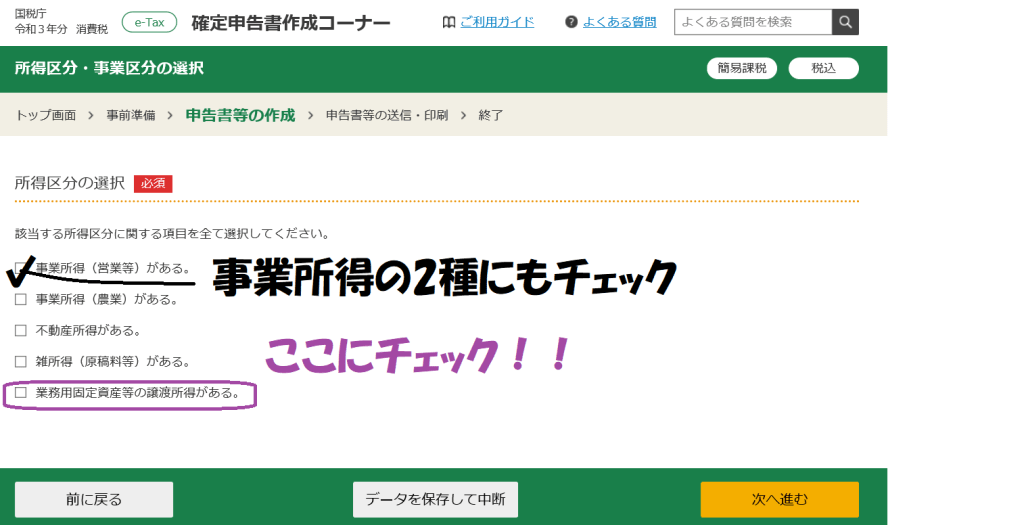

ですから2種のみでなく4種も選択します。

国税庁の確定申告コーナーの場合

なんと別枠で、事業用固定資産の譲渡の項目があります!!

👇 👇

次へ進む

例の場合100万円をここに入力です。

あとがき

消費税の課税に関しては、個人事業を廃業する場合でも、減価償却の明細にのっている資産に関してはみなし譲渡の規定が適用され消費税が課税されます。

免税事業者になってから廃業するなどの対策もあります。

対策には最寄りの専門家にご相談をオススメします!!

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできませんのでご了承ください。

また、記事の内容は、記事更新日現在の法律に基づいたものになります。現行の法律と異なることがあることをご了承ください。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

当事務所では以下のスポット相談受け付けております!

オンライン記帳指導

freee会計

マネーフォワードクラウド

やよいの青色申告オンライン

のご指導お受けできます。

ご利用の方は、

ぜひお早めに!!

👇👇 詳細・お申し込み こちら

電話での税務相談~30分

ピンポイントで詳しく知りたい。

そんな方のメニュー。

文章で伝えるより、

話すほうが楽な方など。

👇👇 詳細・お申し込み こちら

法人成りの手続きのサポート

節税のため

社会的信用のため

法人のみしか取引しないといわれた等々

法人成りの理由は様々

でも、法人成りはすぐできるものではありません。

ある程度、知識も必要。

個人から法人に移す時だけ任せたい、

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告

期中の入力は完璧!!

法人税の別表と地方税の申告だけしてほしいなあ・・・

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告オンライン税務相談

一般的な内容ではなく具体的なことを聞きたい

無料相談では時間が短く相談が終わらなかった

など

相談時間60分から

👇👇詳細・お申し込み こちら

税務相談

メール相談

相談にあまりお金をかけたくない

無料相談で断られた

相談する時間が取れない

など

👇👇詳細・お申し込み こちら

メール相談

ライン公式アカウントでもこの税金ブログを配信しています!!

↓ ↓ ↓

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓