個人事業主の減価償却~自由に何でも選べるわけではなく原則定額法

個人事業主は、税務署に届出を出さない限り、必ずすべての減価償却資産について定額法を使わなければなりません。

もしも定率法による償却を望むなら、その適用しようとする年の所得税の確定申告期限までに納税地の所轄税務署に「所得税の減価償却資産の償却方法の届出」を提出しなければなりません。

何も届けを出していないのなら、強制的に定額法による償却をしていくことになります。

ではこの定額法。名前が二つあります。「旧定額法」と「定額法」

今資産を取得した場合はすべて「定額法」になります。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

では「旧定額法」って何?

平成19年度税制改正において、平成19年3月31日以前に取得した減価償却資産の減価償却の方法については改正前の計算の仕組みが維持されつつ、その名称が定額法は「旧定額法」に、定率法は「旧定率法」等に改められました。(国税庁ホームページより)

どうやら「旧定額法」は、平成19年度の税制改正で改正が入り、改正後の呼び名との区別のために「旧」がつけられたようですね。

いつかは自分も新しい税理士との区別のために「旧税理士」といわれる日が来るのかもしれません・・・

なんだか暗くなりました。話を元に戻します。

「旧定額法」は平成19年3月31日以前に取得した減価償却資産の減価償却方法、「定額法」は、それ以後取得した減価償却資産の減価償却方法をいいます。

ではそれぞれの償却方法を具体的に例を挙げて考えてみます。

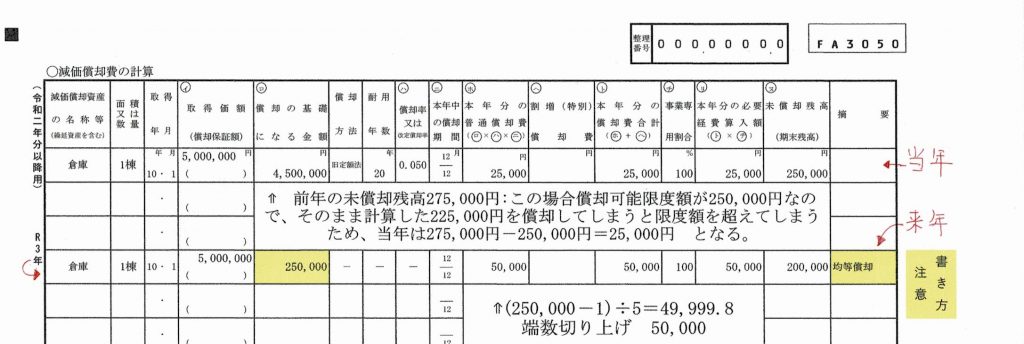

平成10年1/1取得

500万円の倉庫

法定耐用年数20年(建物)

前年末未償却残高 275,000円

平成19年3/31以前の取得より「旧定額法」での償却

方法

取得価額に0.9をかけた価額に償却率をかけて計算します。未償却残高が、取得価額の5%未満になったら、残りの5%の価額から備忘価額の1円を控除した金額を5年で均等償却していきます。

ここで注意が必要なのは今年旧定額法の償却をしたら5%切ってしまうんだけど・・・という場合。

この場合、今年は昨年の未償却残高から償却可能限度額までだけの償却額になり、来年からは償却可能限度額から1円の備忘価額を控除した金額を5年で均等償却することになります。ちなみに償却費の1円未満の端数は切り上げです。

平成19年3/31以前取得のもので旧定額法を使っているものは、残存価格が取得価格の5パーセント未満になっていないか注意が必要です。

確定申告の決算書の減価償却資産の明細の一番右の欄の「未償却残額」が取得価格の5%に達していないか注意しましょう!

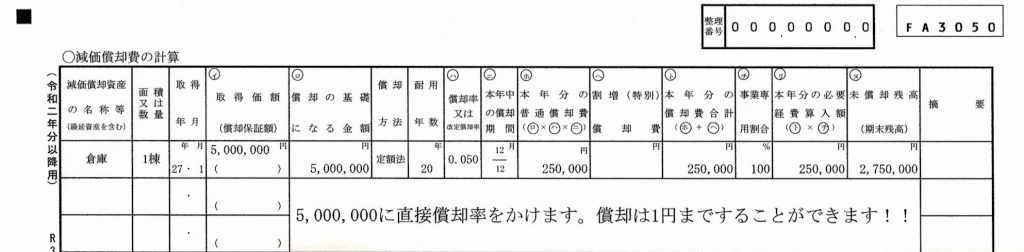

500万円の倉庫

法定耐用年数 20年 (建物)

平成27年1/1取得

前年末未償却残高 3,000,000円

平成19年3/31以降取得のため「定額法」での償却

方法

取得価額に0.05の償却率をかけて計算します。最終 1円の備忘価額を残すところが注意です!

定額法は簡単だと思います。

旧定額法は少しややこしいかと思います。

自分で確定申告をされる個人事業主の方、参考になさってください。

当事務所では以下のスポット相談受け付けております!

オンライン記帳指導

freee会計

マネーフォワードクラウド

やよいの青色申告オンライン

のご指導お受けできます。

ご利用の方は、

ぜひお早めに!!

👇👇 詳細・お申し込み こちら

電話での税務相談~30分

ピンポイントで詳しく知りたい。

そんな方のメニュー。

文章で伝えるより、

話すほうが楽な方など。

👇👇 詳細・お申し込み こちら

法人成りの手続きのサポート

節税のため

社会的信用のため

法人のみしか取引しないといわれた等々

法人成りの理由は様々

でも、法人成りはすぐできるものではありません。

ある程度、知識も必要。

個人から法人に移す時だけ任せたい、

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告

期中の入力は完璧!!

法人税の別表と地方税の申告だけしてほしいなあ・・・

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告オンライン税務相談

一般的な内容ではなく具体的なことを聞きたい

無料相談では時間が短く相談が終わらなかった

など

相談時間60分から

👇👇詳細・お申し込み こちら

税務相談

メール相談

相談にあまりお金をかけたくない

無料相談で断られた

相談する時間が取れない

など

👇👇詳細・お申し込み こちら

メール相談

ライン公式アカウントでもこの税金ブログを配信しています!!

↓ ↓ ↓

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓