死亡保険金・満期保険金を受け取った場合の税金は?申告が必要な場合と不要な場合

父が亡くなり死亡保険金を受け取った

保険の満期が来て、満期保険金を受け取った。

解約をして解約返戻金を受け取った。

このような場合、税金はかかるのでしょうか?

もちろん金額の多寡によってかかる場合とかからない場合があります。

まず、税金ってどんな税金があるのでしょう?どんな時にかかるのでしょうか?

自分で儲けて所得税、亡くなった人からもらって相続税、ただで人からもらって贈与税、物、サービスを買って消費して消費税及び地方消費税、(消費税は国税、地方消費税はその名の通り地方税です。合計で8%・10%をまとめてかけられています。)お酒やたばこを飲んで吸って酒税、たばこ税、家や土地を買ったら不動産取得税、車を買って自働車取得税、これらを所有してると毎年固定資産税や自動車税、軽自動車税がかかります。トラックに軽油を入れて軽油引取税、ゴルフでひと汗流してゴルフ場利用税、温泉いって疲れをいやして入湯税、契約を取り交わして印紙税、調べてみると、県税で11税目、市町村税で13税目、国税で24税目あるのです!!

当事務所メニュー一覧

プロフィール

メールでの税務相談(有料)

小規模事業者限定・オンライン(対面可)での記帳指導

小規模事業者限定・インボイス制度についてのご相談

税務顧問・個人

税務顧問・法人

私たちの身の回りには税金があふれかえっています。

じっくり考えると悲しくなってくるので深く考えないようにしましょう。

保険の受取に関しては、三種類の税金が関係します。

所得税・相続税・贈与税です。

所得税は、個人の「儲け」に対してかかってくる税金です。

自分が保険料を支払っていた保険契約に関して、保険金等を受け取った場合にかかります。

受け取った保険金等が払い込み保険料の総額より多い場合にかかってきます。多い分だけ「儲けてるやん!!」ということで税金がかけられます。

相続税は、亡くなった人の所有する財産等を相続人等が受け取ったときに受け取った人にかかってくる税金です。

亡くなった人(被相続人)が保険料を支払っていた保険契約に関して保険金等を受け取った場合に受け取った人にかかります。

「被相続人からもらってるやん」ということで税金かかけられます。

贈与税は、自分以外の人から無償でもらった場合にもらった人にかかってくる税金です。

自分以外の人が保険料を支払っている保険契約に関して保険金等を受け取った場合に受取人にかかります。

「ただでもらってるやん」ということで税金がかけられます。

では次に、具体的な計算方法を見ていきましょう。

例❶ 保険の満期がきて、満期保険金を受け取った

保険料負担者※:本人

満期保険金受取人:本人

※ 見るのは契約者ではなく、保険料負担者です。税金を考えるときは契約者は無視します。

払込保険料総額:500万円(期間中受け取った配当金等の金額があるときにはその金額を控除します。)

受取満期保険金:560万円

保険料負担者=保険金受取人

のため、税金の種類は所得税です。

払込保険料より保険金が多ければその「儲け」部分に対して税金がかかります。

多い分だけ「儲けてるやん!!」ということです。

所得税の中でも保険金の受取は一時所得に区分されます。

一時所得とは

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

この所得には、次のようなものがあります。

(1) 懸賞や福引きの賞金品(業務に関して受けるものを除きます。)

(2) 競馬や競輪の払戻金(営利を目的とする継続的行為から生じたものを除きます。)

(3) 生命保険金の一時金(業務に関して受けるものを除きます)損害保険の満期返戻金等

(4) 法人から贈与された金品(業務に関して受けるもの、継続的に受けるものを除きます。)

(5) 遺失物拾得者や埋蔵物発見者の受ける報労金等

国税庁HPより

一時所得については他参照 ブログ「公的年金等がある場合の申告不要制度」

一時所得の計算式

収入金額-その収入を得るために直接負担した金額-特別控除額(最高50万円)=一時所得の金額

さらにこの一時所得の金額を1/2します。

そして半分になった金額を他の所得と合算し、各種所得控除を控除したあとの金額に、所得税率をかけて所得税が計算されます。

受取った保険金については、「儲け」が50万円以下であれば税金はかかりません。申告する必要もありません。

この例の場合

560万円-500万円-50万円=10万円

10万円×1/2=5万円

この5万円が他の所得と合算され、その合計所得より各種所得控除を引き、所得税率をかけて所得税が計算されます。この一時所得しかない場合、各種所得控除のうち最低でも48万円の基礎控除があるため、合計所得の5万円を超えるので、課税される所得金額はゼロとなり、よって支払うべき所得税はゼロになります。

他に所得がない場合には申告は必要ありません。

例❷子にかけていた養老保険を中途解約し解約返戻金を受け取った

保険料負担者:親

解約返戻金受取人:子

払込保険料の総額:580万円

解約返戻金相当額:560万円

保険料負担者≠解約返戻金受取人

なので、親から子への贈与になります。

「親からタダでもらってるやん!!」ということです。

・・・親子なんで、扶養してますし、税金かからないんじゃ・・・

そんなことはありません。かかります。扶養だろうが何だろうが関係ありません、かかってきます。

計算式

ただでもらった金額から贈与税の基礎控除額を控除し、税率をかけていきます。

560万円-110万円=450万円

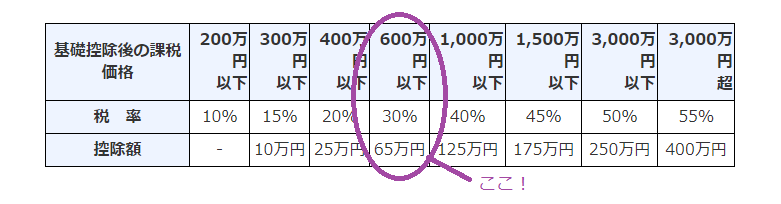

子が20歳未満だった場合

一般贈与の贈与税率

450万円×30%-65万円=70万円・・・・贈与税

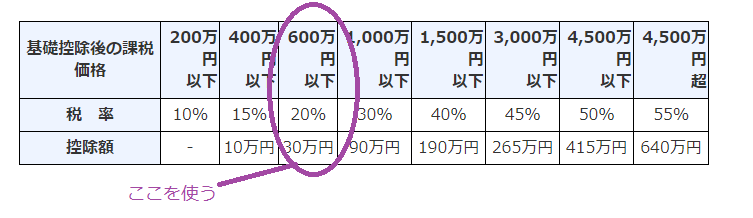

子が20歳以上だった場合

直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)への贈与税率:特例贈与財産の税率表

450万円×20%-30万円=60万円・・・・贈与税

贈与税は税率が高いので、保険をかけるときは、満期や解約返戻金の受取人は払込人と一緒にしておくのがいいでしょう。

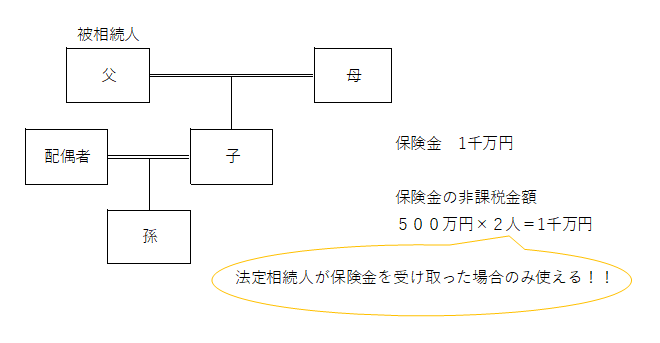

例❸父が亡くなり保険金を受けとった

保険料負担者:被相続人父

被保険者:被相続人父

保険金受取人:相続人である子

払込保険料の総額:480万円

受取保険金額:1千万円

法定相続人:配偶者と子2人

亡くなった人からもらっているので相続税

受取保険金は、法定相続人が受け取ると、非課税枠があります。

保険金の非課税金額

非課税枠は

法定相続人の数×500万円 です。

この例では2人なので 1千万円の非課税枠があります。

受取人が法定相続人である子になっているので、父がかけていた生命保険が、この一つだけであった場合、受け取った保険金から非課税枠を引いてもらえるため、この保険金には相続税はかからないことになります。

ここで注意するのは、被保険者です。この例の場合、被保険者と保険料負担者が同じなので問題ありませんが、保険料負担者が被相続人父、被保険者が母だった場合、この保険契約は、まだ保険事故が起こってないことから、保険金は支払われません。この場合は、この保険契約を引き継ぐ人(今後保険料を支払っていく人)が、保険契約に関する権利を父から相続でもらうことになり、亡くなったときの解約返戻金相当額でその権利は評価されます。

注意:例えば、保険金受取人が、父の孫であった場合、孫は相続人ではないことから、(孫が代襲相続人※※であった場合は法定相続人となる。)この非課税枠の適用はなく、孫が被相続人から受け取るすべての財産については相続税の2割加算が適用されます。つまり相続税が2割増額ということです。一代とばして財産をもらっているので、1回分の相続税が割引されているようなものなので、2割増しにしよう というイメージです。

・・・いくら孫がかわいいからといって、安易に保険金の受取人にしないように・・・

※※ 代襲相続人とは 上の図Ⅰでいうと子が父より先になくなっている場合に、子の代わりに孫が父の相続人となります。この孫のことを代襲相続人といいます。この場合孫は子と同じように非課税金額を使え、2割加算もされません。

相続税にならない場合

また保険料負担者が母、被保険者が父であった場合は、保険事故が発生しているので保険金が支払われます。この場合は先の例❶.❷のように、保険料負担者と受取人の関係を見ます。

つまり受取人が母本人であれば所得税、子であれば、母から子への贈与となります。

以上、保険金や返戻金の受け取りに関係する税金の説明でした!!

クリックしていただけるととても嬉しいです!!!

↓ ↓ ↓

にほんブログ村

人気ブログランキング