扶養義務者からの教育資金の贈与は非課税~ただし必要の都度直接支払に充てるために渡す必要あり

こんにちは。

和歌山市の女性税理士、内西です。

桜の花も満開です。

暖かくなったかと思えば、冬に逆戻りしたのかと思うような寒い朝もあったりしますが、あちこちで桜やチューリップなどが美しく咲いているのを見ると、春を実感しますね。

今春、高校や大学にめでたく合格して、進学されるお子様がいらっしゃるご家庭もあるかと思いますので、今回は、子供や孫にかかる教育資金の贈与について書こうと思います。

扶養義務者相互間における生活費又は教育費は贈与税の非課税

相続税法21条の3の二項において扶養義務者相互間における生活費又は教育費については贈与税の課税価格に算入しないことが、定められています。

第21条の3 贈与税の非課税財産

次に掲げる財産の価額は、贈与税の課税価格に算入しない。

・・二 扶養義務者相互間において生活費又は教育費※に充てるためにした贈与により取得した財産のうち通常必要と認められるもの

※「教育費」とは被扶養者(子や孫)の教育上通常必要と認められる学資、教材費、文具費等をいい、義務教育費に限られません。

「贈与税がかからないなら、子供の通帳に向こう2年分の教育費を一括して300万円振り込もう!!」は駄目

これは駄目です

贈与税の課税価格とならない生活費、教育費は、必要な都度直接これらの用に充てるために贈与を受けた財産なので、一括して渡した場合は贈与税の課税価格に算入されます。授業料納入や下宿の家賃支払の都度、生活費については毎月、渡していく必要があります。

一括して贈与したい場合は「直系尊属から教育資金の一括贈与を受けた場合の非課税」

制度の概要

期間 平成25年4月1日から令和5年3月31日までの間

受贈者(もらう人)30歳未満※※

贈与者(渡す人)受贈者の直系尊属(祖父母など)

非課税枠 受贈者1人当たり1,500万円まで

手続 ・金融機関等の一定の契約に基づき教育資金口座の開設等をし、

・金融機関等の営業所等を経由して教育資金非課税申告書を提出

この制度の手続は金融機関等を通して行います。また、教育資金口座からの払い出しには教育資金の支払の事実を証する書類等を金融機関に定められた期間までに提出する必要があります。(勝手に目的外には使えない・また学校等以外に支払われる金銭については500万円までが非課税)

※※受贈者の所得要件:贈与を受けた年の前年の合計所得金額が1,000万円以下であること

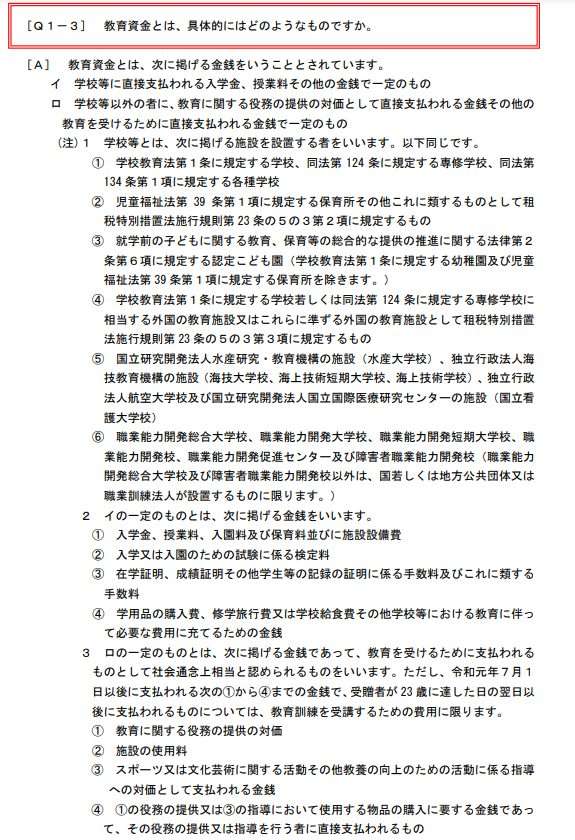

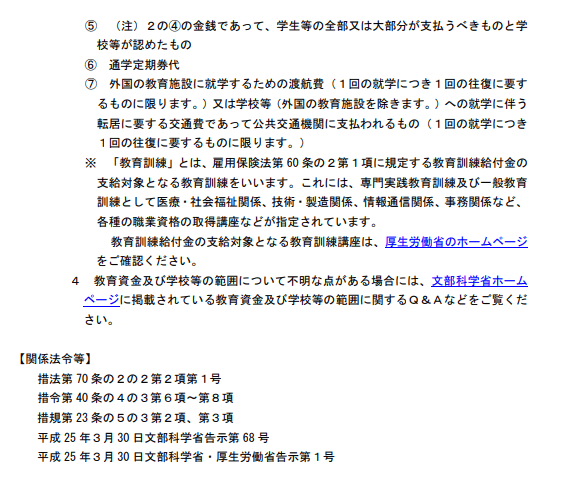

教育費等の範囲が国税庁のHPにのっていましたのでのせておきます。

なお、教育資金口座にかかる契約の終了時その口座に残額がある場合にはその残額が、その契約終了の日に受贈者に贈与されたものとされます。開設時によく考えて使い切れる分だけ贈与しましょう!

因みに同じ人から贈与を受けるのであれば、(累計1,500万円まで)同一口座に追加で入金し、非課税の適用を受けることができます。(追加の教育資金非課税申告書を金融機関等を経由して提出する必要があります。)

・・・教育資金口座の非課税制度はありがたいですが、手続が面倒です。親であればその都度払うほうがいいですね。

メール相談承っております

Z

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓