住宅取得等資金の非課税と相続時精算課税制度の併用~親から3,000万円の資金援助を受けた場合

こんにちは。

和歌山市の女性税理士、内西です。

親からマイホームの取得資金として3,000万円の資金援助を受けた場合、贈与税の負担をできるだけ少なくする方法はあるのでしょうか?

資金を渡す人と、受け取る人と取得する家屋の要件を満たせば、使えます。

以下の解説は令和4年4月1日以降に住宅取得資金の贈与があった場合を前提に書いています。

(令和4年4月1日時点の法律に基づくものです。)

住宅取得等資金の非課税

制度の概要

父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等※の対価に充てるための金銭を取得した場合において、一定の要件を満たすときは、非課税限度額までの金額について、贈与税が非課税となる措置です。

※「住宅用の家屋の新築」とはその新築とともにするその敷地の用に供される土地等または住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得を含み、

「住宅用の家屋の取得又は増改築等」には、その住宅の取得又は増改築等とともにするその敷地の用に供される土地等の取得を含みます。

(そもそもこの措置は2021年12月31日までの措置だったのですが、2022年税制改正大綱で適用期限が延長され2023年12月31日までになりました。)

贈与者の要件

受贈者の直系尊属であること(父母・祖父母など)(配偶者の父母は駄目です・養子縁組しているならOK)

受贈者の要件

❶贈与を受けた時に日本国内に住所を有していること(一定の場合を除く)

❷贈与があった日の年の1月1日において18歳以上(注 贈与時の年齢じゃないよ!)

❸贈与を受ける年の所得税の合計所得金額が2,000万円以下

(取得する住宅の床面積が40㎡以上50㎡未満の場合は1,000万円以下)

(贈与された年は所得に気をつけよう)

❹贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

(災害特例に該当する場合例外あり)

❺贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住する

ことが確実であると見込まれること。(災害特例に該当する場合例外あり)

❻自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

❼平成21年か分から平成26年分までの贈与税の申告でこの規定の適用を受けたことがないこと(一定の場合を除く)

取得家屋の要件

住宅用家屋が日本国内にあることが前提です。

(1) 新築又は取得の場合の要件

・新築又は取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40![]() 以上240

以上240![]() 以下

以下

・その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

・取得した住宅が次のいずれかに該当すること。

① 建築後使用されたことのない住宅用の家屋

② 建築後使用されたことのある住宅用の家屋

(この場合で、登記簿上の建築日付が昭和57年1月1日より前である場合には耐震証明等、地震に対する安全性を証明する必要があるので注意)

(2) 増改築等の場合の要件

・増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40![]() 以上240

以上240![]() 以下

以下

・その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

・増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類により証明されたものであること。

・増改築等に係る工事に要した費用の額が100万円以上であること。

また、増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること。

非課税限度額

住宅用家屋の取得等に係る契約の締結時期にかかわらず、新築等をした次に掲げる住宅用家屋の区分に応じ、それぞれ次に定める金額とする

耐震、省エネ又はバリアフリーの住宅用家屋 1,000万円

上記以外の住宅用家屋 500万円

改正前に比べ非課税限度額が、縮小していますので注意です。

適用にあたって提出する書類(受贈者<もらった人>が申告します)

申告期限 贈与を受けた年の翌年2月1日から3月15日まで(期限後申告は非課税の適用がありません!!)

・非課税の特例の適用を受ける旨を記載した贈与税の申告書

・受贈者の戸籍の謄本(年齢、直系尊属からの贈与の確認や住所の確認)

・源泉徴収票(所得を確認)(確定申告をした人は申告書に一定の事項を記載することにより提出の必要なし)

・新築や取得の登記簿謄本、契約書の写しなど一定の書類を添付

・取得した家屋が、耐震、省エネまたはバリアフリーの住宅用家屋の場合はその証明もいります

住宅取得等資金としての相続時精算課税制度の選択

制度の概要

財産を贈与した場合において選択できる贈与税の制度で、贈与者ひとりあたり2,500万円まで、生前贈与が非課税になります。

2,500万円を超えると超えた部分の価格に20%の税率をかけた贈与税が発生します。

贈与者 受贈者の直系尊属であること一定の住宅取得資金の贈与の場合は年齢制限なし(住宅取得等資金の贈与ではない場合は60歳以上の直系尊属)

受贈者 住宅取得等資金の非課税の場合の要件の❶❷❹❺❻

なお、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、「暦年課税」へ変更することはできません。(110万円の基礎控除は使えなくなる)

また、一度提出すると撤回はできませんので、十分に考えてから選択するようにしましょう。

また、この非課税の適用を受けた2,500万円永遠に非課税なのかというとそうではなく、将来贈与者である父母、祖父母がなくなったときの相続の申告の時に精算される制度です。

もしも、贈与者がなくなったとき相続税がかからなければ、永遠に税金はかかりません。相続時精算課税制度を使っているからといってその相続に関して税務署に対して特別に何かを提出しなければならないわけではありません。

取得家屋の要件

ほぼ、住宅取得資金の非課税の場合と同じなのですが、取得家屋の床面積の上限が定められていません。

相続時精算課税制度は、大豪邸でも適用可能なのです👇👇

・新築又は取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40![]() 以上

以上

・増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40![]() 以上

以上

適用にあたって提出する書類(受贈者<もらった人>が申告します)

申告期限 贈与を受けた年の翌年2月1日から3月15日まで

(期限後は初めての相続時精算課税の選択の場合は適用不可 すでに選択している特定贈与者について追加の贈与の申告の場合には非課税の適用がありません!!)

・相続時精算課税選択届出書

・贈与税の申告書(特定贈与者ごとに提出)

・受贈者の戸籍謄本で以下が分かるもの

(受贈者の氏名・生年月日 ・受贈者が、贈与者の直系卑属である推定相続人または孫であること)

まとめ

よって親から3000万円の住宅取得資金を贈与された場合、要件を満たせば、

その住宅が省エネ等住宅の場合には

1000万円については住宅取得資金の非課税を適用

残りの2000万円については相続時精算課税制度を適用

その住宅が省エネ等住宅以外の場合には

500万円については住宅取得資金の非課税を適用

残りの2500万円については相続時精算課税制度適用

することで、贈与税の負担なくして贈与を受けることができます。

これらの非課税の適用については期限内申告が絶対です!!早めに用意し絶対に遅れないようにしましょう!

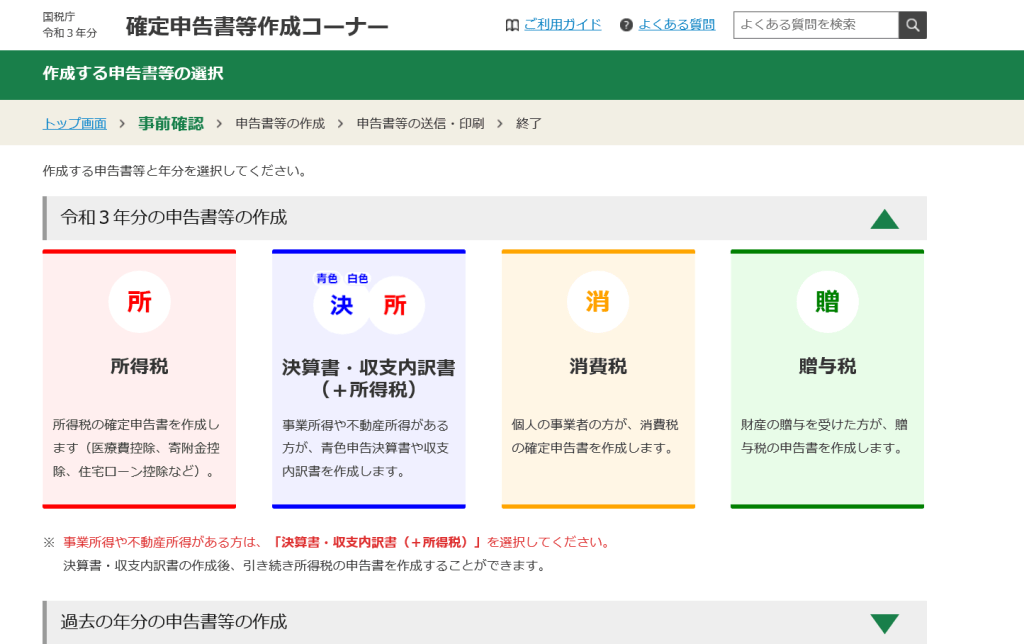

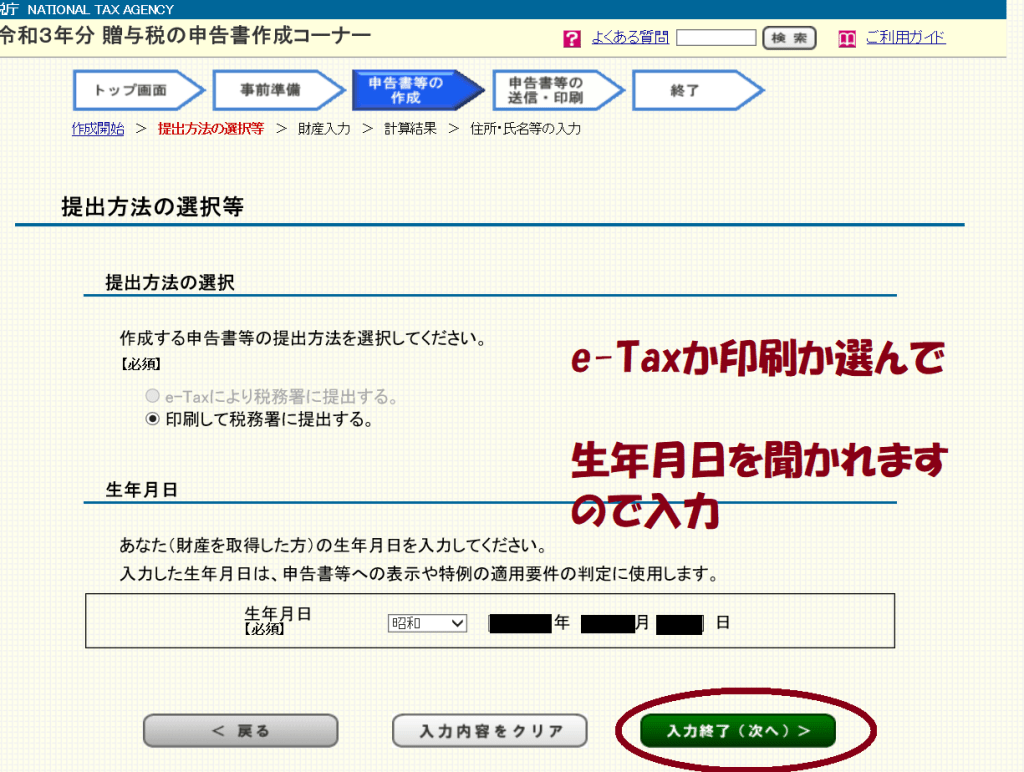

申告に関しては国税庁の確定申告コーナーの贈与税の申告を使うと便利です。

添付すべき書類についても案内がプリントアウトされます。

是非使いましょう。

国税庁確定申告コーナー(おまけ)

令和3年分なので令和4年分の申告書の作成には使えませんが・・・参考までに(令和4年4月1日現在)

👇 👇

右の贈与税クリック

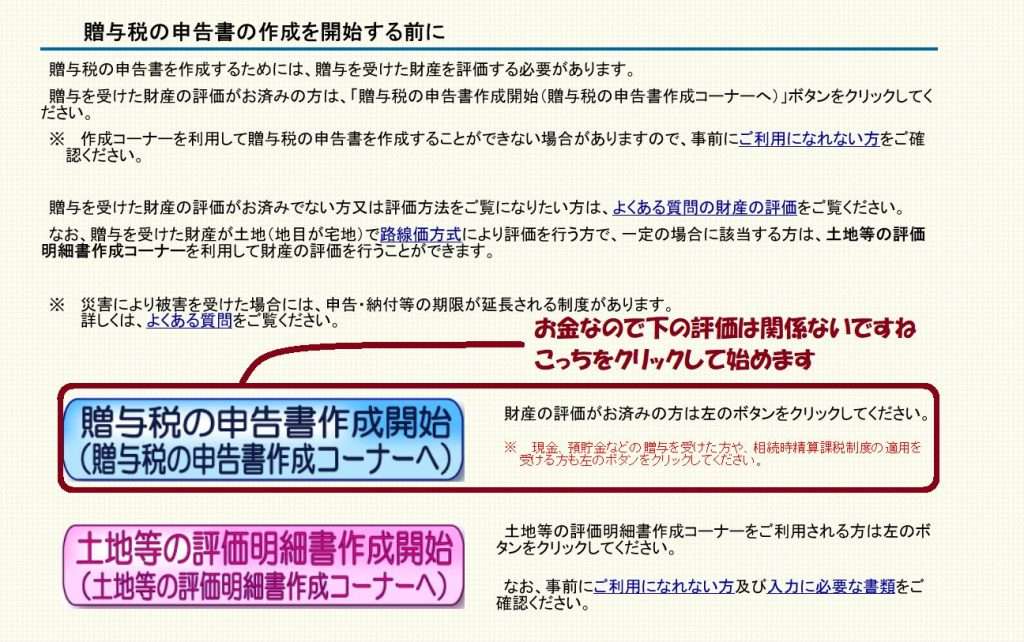

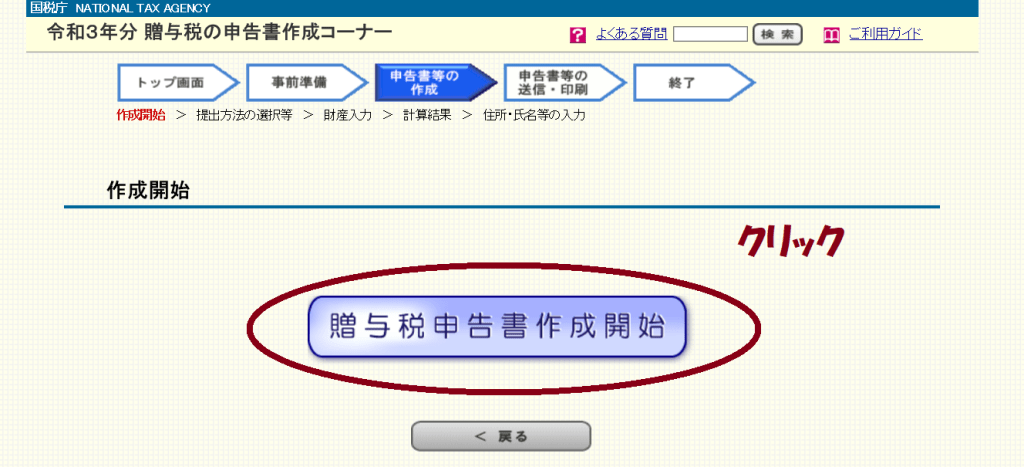

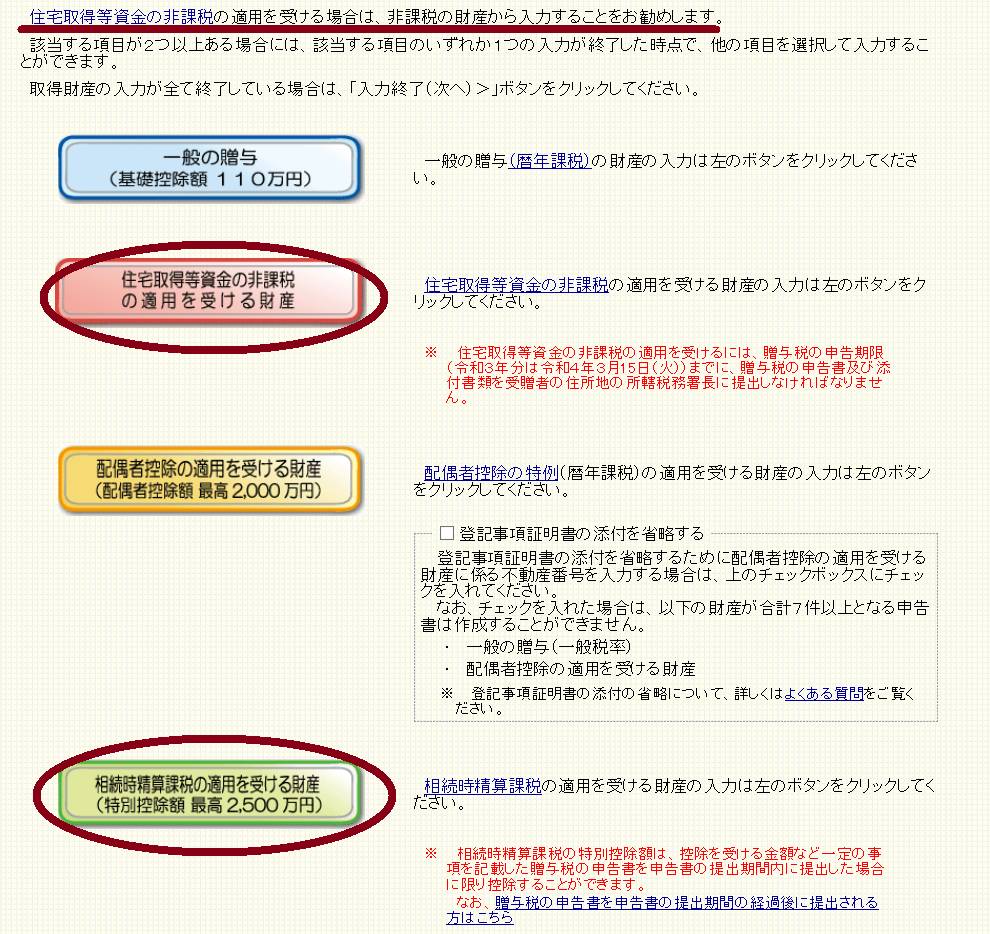

次の画面

住宅取得等資金の非課税のタブから入って順に入力していくと申告書が完成します。

(令和3年分の申告はもう終わっていますのでできません)

手書きよりも楽に進めますよ!

プリントアウトしたものを専門家にチェックしてもらうと尚安心ですよね!

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできませんのでご了承ください。

メール相談承っております

記帳指導をさせていただいております(会計ソフト導入のサポートもさせていただいております)

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓