源泉所得税が控除された報酬~会計ソフトへの入力・確定申告の際の注意点

こんにちは。

和歌山市の女性税理士、内西です。

今回は前回取り上げた

フリーランスの報酬で源泉所得税が控除される場合~源泉所得税の計算の仕方

について、

会計ソフトへの入力の際の勘定科目

確定申告の際国税庁の確定申告コーナーで申告書を作成する場合の注意点について解説します。

源泉所得税の勘定科目は?

事業主貸を使います。

例

55,000円の報酬のうち、源泉所得税5,105円が控除され、振込手数料440円が控除されて、49,455円が普通預金に入金された。

仕訳

| 普通預金 | 49,455 | 売上 | 55,000 |

| 雑費 | 440 | ||

| 事業主貸 | 5,105 |

「事業主借」じゃダメなの?

簿記では「事業主貸」が借方(左)

「事業主借」が貸方(右)と決まっています。

この貸方と借方の名称に特に意味はないようなので深く考えないようにしましょう。

左に入れるなら「事業主貸」

右に入れるなら「事業主借」

なのです!!

ただ、貸と借を間違えても、この事業主勘定は最終相殺されて差額を元入金勘定に繰り入れるので結局間違ったところで、確定申告するにあたっては何も問題ありませんよ。

利益に関係しませんし。

よく分かりませんが・・・とにかく事業主勘定なんですね。

常日頃思うのですが、どうして

借方に入れるのに「事業主貸」

貸方に入れるのに「事業主借」

と、あべこべなのでしょう・・・

理屈を考えると混乱し、結局深い意味がないということなので時間がもったいないですから機械的に覚えましょう!!

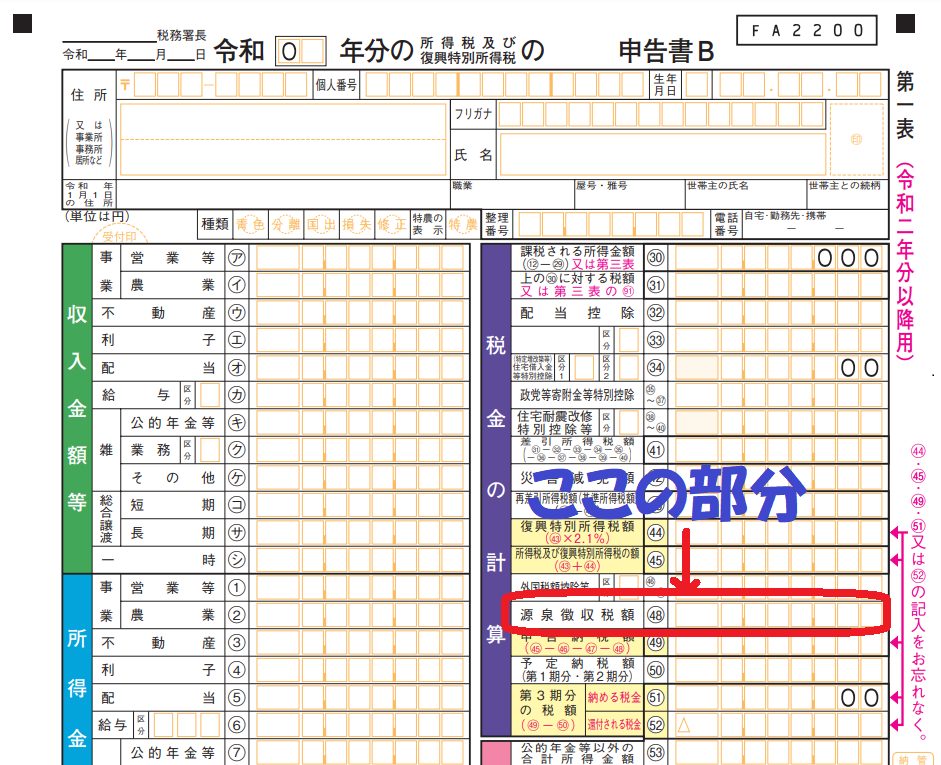

国税庁確定申告コーナーでの注意点

確定申告コーナーにおいて、確定申告書第1表の源泉所得税の部分

👇

この部分に一年間控除された源泉所得税額を反映させるには、

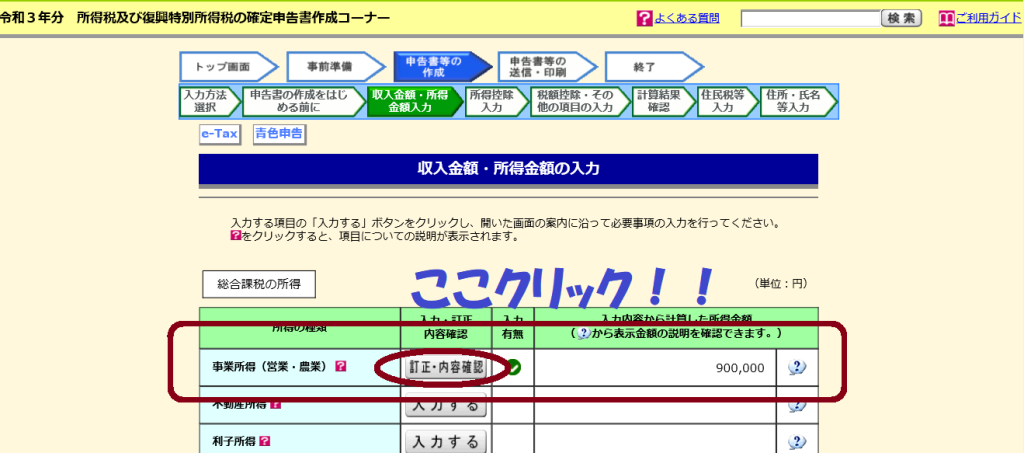

確定申告コーナーの決算書を入力し申告書を作成する際の事業所得のところ

👇👇

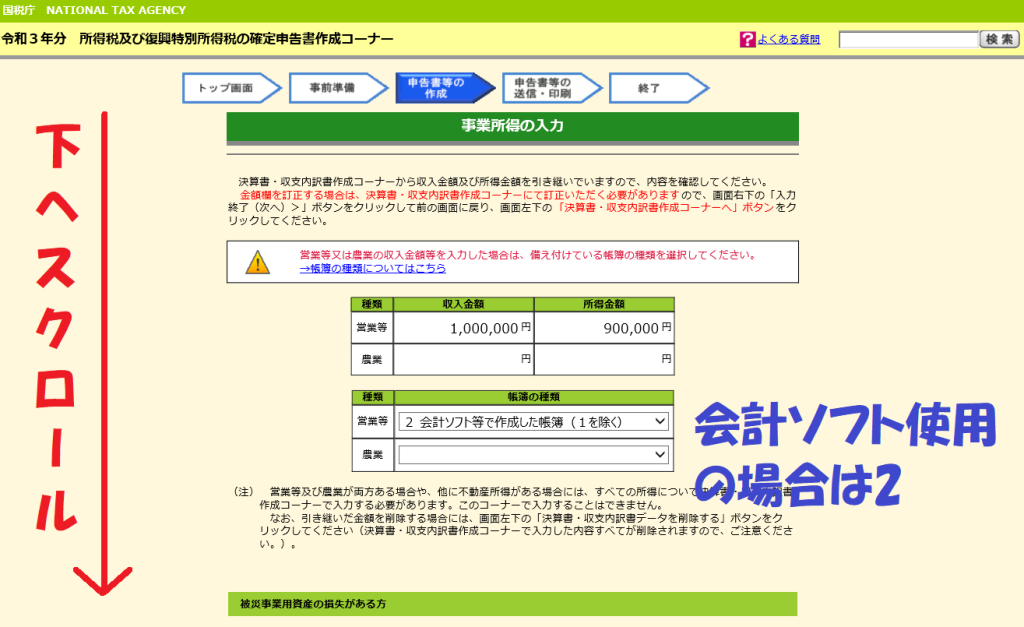

次の画面

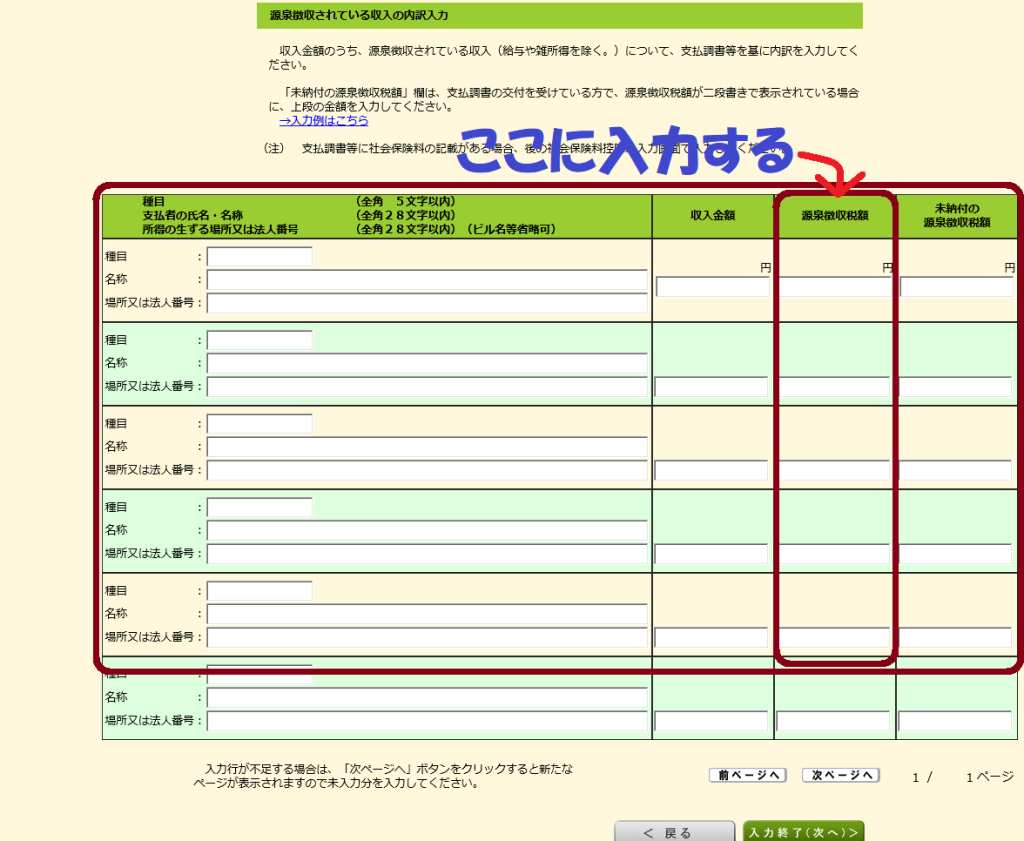

この部分に入力しないと数字が合計されません。

下にスクロールしないと現れないのでうっかり忘れて進んでしまいがちですが、ここの部分です。

一つ残らず入力しましょう!!

「支払調書」をもらっていない場合もあるかと思いますが、源泉徴収した会社には「支払調書」の発行義務が課されていないため、なくてもこの欄には入力できます。(支払明細書などの証明するものは置いておかなければなりません。)また、確定申告の際の添付書類にもなっていないため、なくても控除されたものはここに全て入力しましょう。前払した所得税が、していないことになります!!

冗談じゃありません!

まとめ

売上から控除された源泉所得税は「事業主貸」勘定で処理します。

弥生会計の青色申告オンラインを使っていると「受取報酬の源泉徴収税」という科目がありますが、よく見るとあれは事業主貸勘定の一部になっています。

確定申告において、やよいの青色申告オンラインから電子申告する場合には、事業所得の受取報酬にかかる源泉所得税はわざわざ入力しなくても普段の仕訳で「受取報酬の源泉徴収税」を使い記帳している場合には数字が自動的に集計されます。

ソフトによって違うのでしょうが、確定申告コーナーにおいては上記の場所で入力しないと反映してくれませんので、忘れず、きっちり下にスクロールして入力しましょう!!

メール相談承っております

メール相談

ZOOMでの記帳指導をさせていただいております(会計ソフト導入のサポートもさせていただいております)

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓