インボイスの登録事業者になり消費税の納税義務が生じた事業者が使える2割特例の注意点〜個人の場合

こんにちは。

和歌山市の女性税理士、内西です。

令和5年度税制改正大綱にて、免税事業者に朗報がありました。

インボイスの登録事業者になったことで、新たに消費税の納税義務が生じた事業者について、

令和8年9月30日の日の属する事業年度まで、

売上高にかかる消費税額の20%の消費税を納税すればいいというものです。

(個人であれば令和8年まで)

当事務所メニュー一覧

プロフィール

オンライン税務相談

メールでの税務相談

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様(freee会計のみ)

2割特例を使うと消費税納税額いくらになるか?

例

サービス業

消費税課税売上高

550万円(内消費税50万円)

消費税課税仕入れ高

110万円(内消費税額10万円)

2割特例を使うと

売上にかかる消費税額の2割の消費税額が

納税すべき消費税になります。

売上にかかる消費税額

50万円✖️20%=10万円・・・納める消費税額

となります。

計算が簡単

簡易課税制度のように、

売上の種類を第1種事業から第6種事業

に区分する必要がなく

売上に含まれる消費税額の2割を納めればよく

計算が非常に簡単です。

2割特例の対象者はインボイス制度に登録しなければ免税事業者だった方

対象者

インボイス制度の登録事業者にならなければ、消費税の免税事業者だった者

そのため

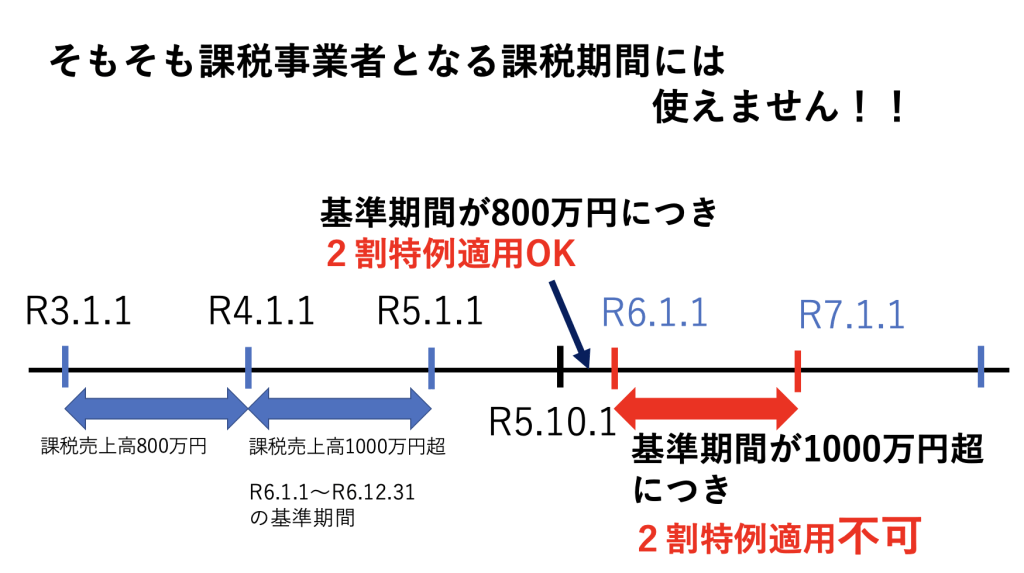

基準期間の課税売上高が1000万円を超えていて、

そもそも消費税の納税義務者になる課税期間にはこの特例を使うことができません。

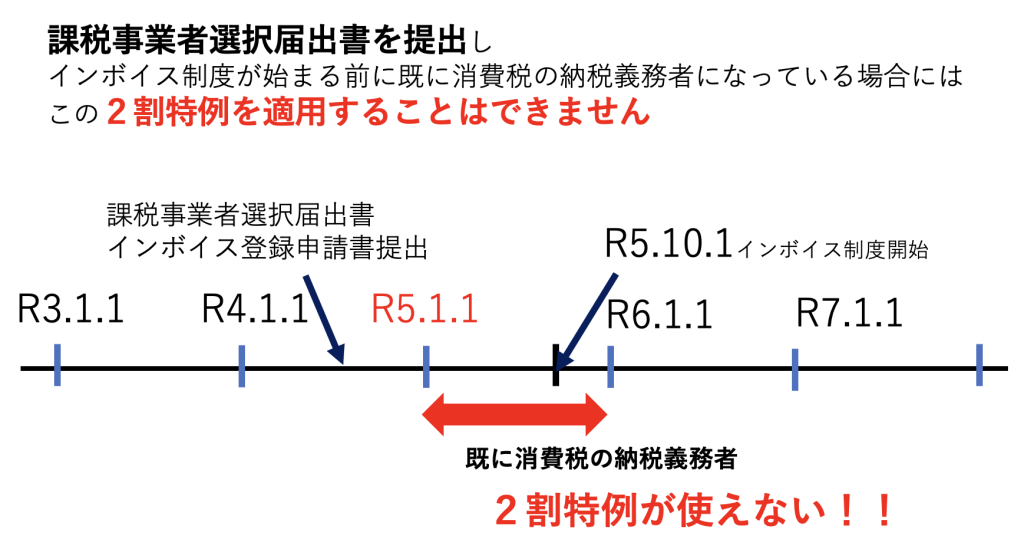

インボイス制度開始前に課税事業者選択届出書を提出している場合は適用不可

課税事業者選択届出書を提出し、既に消費税の納税義務者となっている場合は

この2割特例を使うことができません。

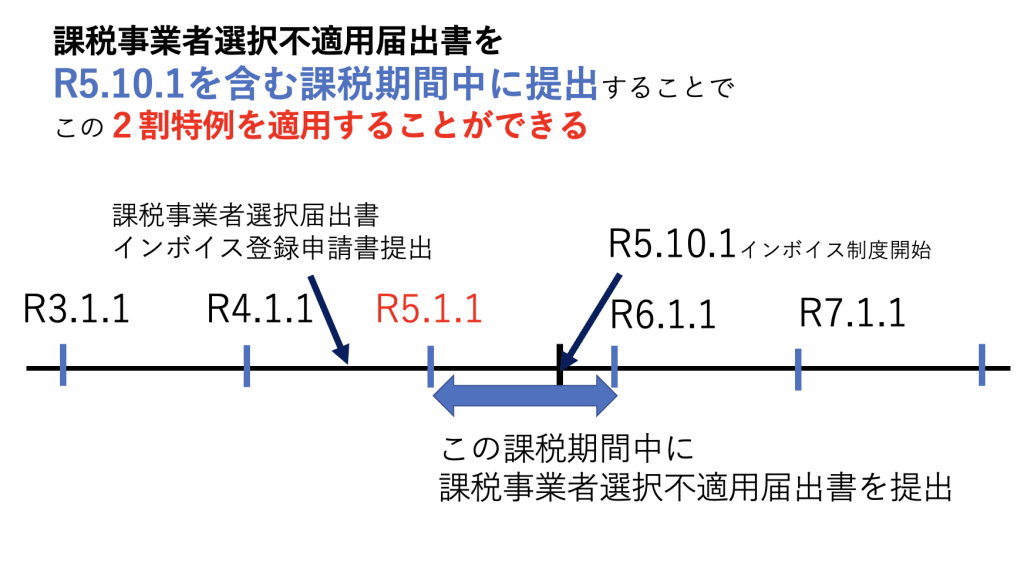

課税事業者選択不適用届出書を提出すれば2割特例が使える

既に課税事業者全宅届出書を提出して登録申請をしてしまっている方で

2割特例を使って消費税の申告をしようとする方は

課税事業者選択不適用届出書を

令和5年10月1日を含む課税期間中に

提出することで

2割特例を使うことができます。

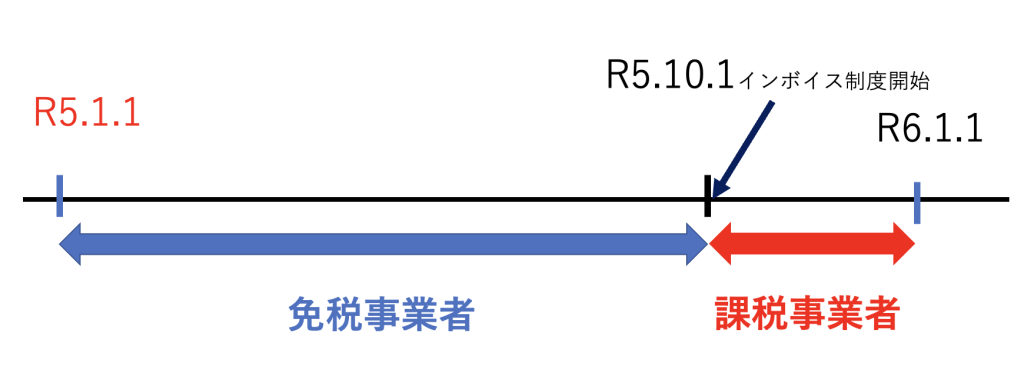

なお

課税事業者選択不適用届出書を提出することで、

R5.1.1〜R5.12.31の期間の消費税の納税義務は

登録日のR5.10.1から生じることになります。

2割特例は小規模事業者限定の3年間の激変緩和措置

この2割特例の対象者は

インボイス制度に登録しなければ、消費税の納税義務がなかった小規模事業者限定です。

また、

永久に続くわけではなく

令和8年9月30日を含む課税期間までの期間限定の特例です。

個人であれば、令和8年12月31日までです。

ずっと2割の納付でいいわけではありませんので、

登録の際には

3年後にはいくらの納税になるのかも考え

登録するかしないかを決めたいですね。

メール相談承っております

メール相談

オンラインでの記帳指導をさせていただいております(会計ソフト導入のサポートもさせていただいております)

インボイス制度についてのご相談はこちら(小規模事業者限定)

ライン公式アカウントでもこの税金ブログを配信しています!!

👇👇

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓