「インボイスの登録なしで消費税を請求しない」VS「登録して消費税を請求する」~登録して消費税を請求する方がお金が残る

こんにちは。

和歌山市の女性税理士、内西です。

もうすぐ七夕です。

7月7日、和歌山市の天気予報では

晴れのち雨

微妙です。

織姫と彦星は会えるのでしょうか?

調べてみると、

雨が降り、天の川の水かさが増えて渡れなくなっても

「かささぎ」と言う鳥の群れが翼を広げて橋を作ってくれるんだそうな・・

雨でもいいんだな・・・

晴れていなければ、会えずにまた来年と思い込んでいたので、意外というか・・・

地上にいる自分としてはなんとなく七夕は晴れて欲しいと願ってしまいますが、

雨天に関係なく織姫と彦星は会えていたというおめでたいお話でした。

当事務所メニュー一覧

プロフィール

オンライン税務相談

メールでの税務相談

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様(freee会計のみ)

さて、インボイスネタが多いですが、

インボイス制度が開始して、

登録しない免税事業者が、消費税分をお客様に請求しづらくなるかもしれません。

そこで、今回は、

「登録せず消費税を請求しない場合」と「登録して消費税を請求する場合」どちらが手元にお金が残るか

考えてみようと思います。

例:売上 100万円の免税事業者の場合

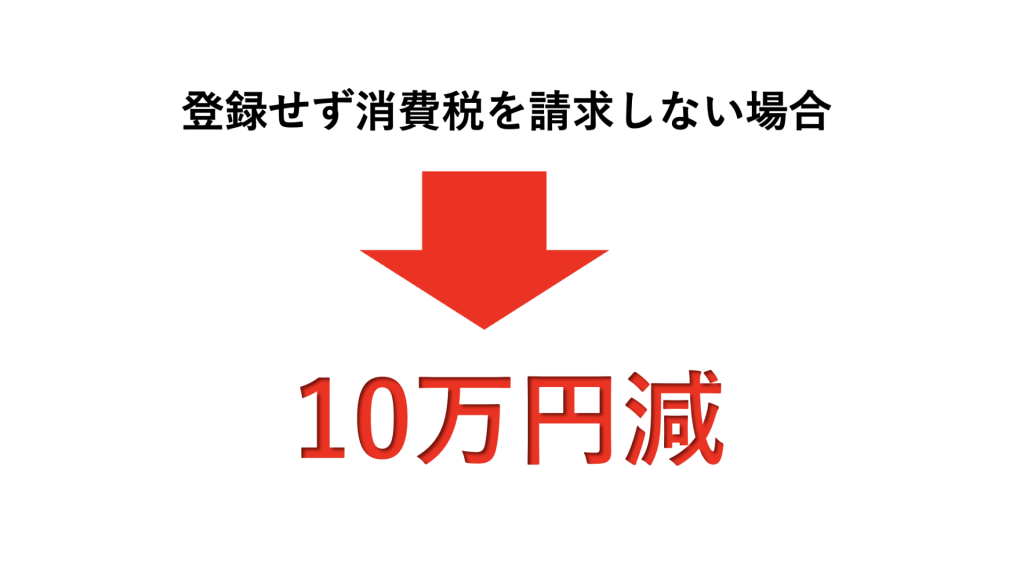

「登録せず消費税を請求しない場合」

登録しないので、消費税の納税負担はありません。

ですが、

インボイス制度が始まる前は、

お客様に消費税込みで110万円

インボイス制度が始まると

お客様に消費税を請求しませんので100万円。

この場合、

インボイス開始前と開始後では、

手元に残るお金は、消費税分10万円減ることになります。

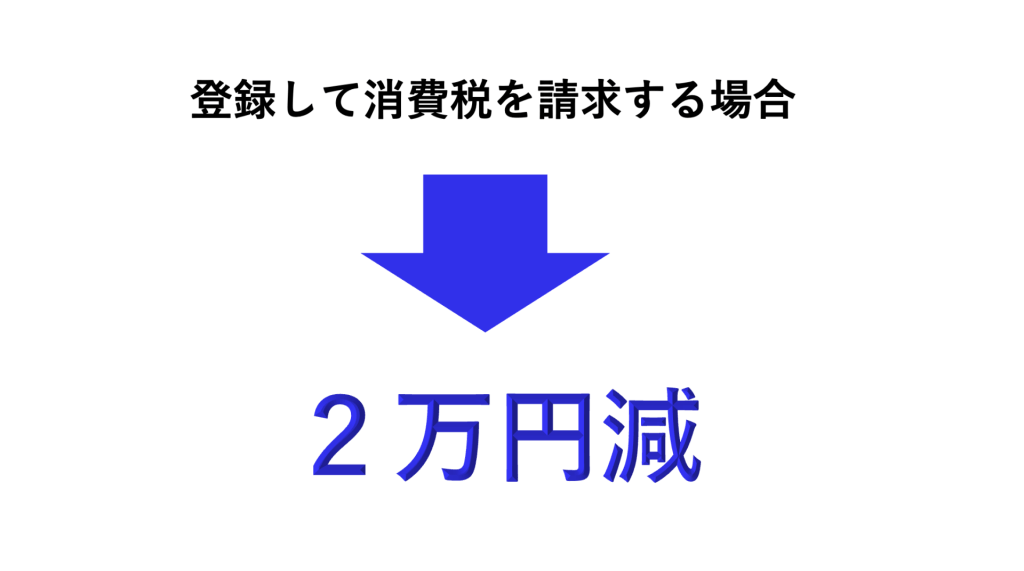

「登録して消費税を請求する場合」

登録しますので、消費税の納税義務が発生します。

免税事業者が、インボイス制度の登録事業者になったことで、

消費税の納税義務が生じた場合には、

インボイス制度開始から令和8年までの期間限定ではありますが(個人の場合)

2割特例

という特例が使えます。

この特例は、売上にかかる消費税の2割を納税するという計算方法です。

つまりこの例の場合

110万円のうちに含まれる消費税10万円

この10万円のうち2割の2万円が納めるべき消費税になります。

よって、

インボイス制度開始後、

手元に残るお金は、納める消費税の2万円減ることになります。

結論

上記からもわかるように、

登録して消費税を請求する方が手元にお金が残ります。

消費税を納めるといっても、売上にかかる消費税を全額納めるわけではありません。

2割特例では、売上に係る消費税の2割が納める消費税になります。

よって、売上に係る消費税の8割は手元に残るのです、

納税の事務負担と納税の負担を考え、免税事業者のままで消費税をお客様に請求しないとなると、

売上に係る消費税全額を失います。

消費税全額を失うか、消費税の8割手元に残すか、

どちらがいいか。

登録すれば、消費税の納税事務負担、納税負担を伴います。

これらはインボイス制度が始まるまではなかったものです。

インボイス制度開始後、今のままお客様に消費税を請求できるのならば、

登録しない選択肢もあるかと思います。

ですが、消費税を請求しないとなると話は別です。

圧倒的に、登録して消費税を請求する方が手元にお金が残ります。

制度開始まであとわずか、

損のないようによく考えましょう!!

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできませんのでご了承ください。

また、記事の内容は、記事更新日現在の法律に基づいたものになります。現行の法律と異なることがあることをご了承ください。

メール相談承っております

メール相談

オンラインでの記帳指導をさせていただいております(会計ソフト導入のサポートもさせていただいております)

インボイス制度についてのご相談はこちら(小規模事業者限定)

ライン公式アカウントでもこの税金ブログを配信しています!!

👇👇

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓