相続・遺贈により財産をもらわなければ、生前贈与加算は対象外・上手に節税しよう!

こんにちは!

和歌山市の女性税理士、内西です。

今回は、生前贈与加算について解説しようと思います。

生前贈与加算とは

相続、遺贈に係る贈与によって財産を取得した人が、

なくなった方から

その相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に

暦年課税に係る贈与によって取得した財産があるときには、

その人の相続税の課税価格に

贈与を受けた財産の贈与の時の価額を加算する

制度です。

そして、その贈与を受けたときに払った贈与税額があるときには今回支払うべき相続税額から控除します。

なので

簡単に言うと

贈与でもらった財産を今相続でもらったことにして課税し直す

規定です。

相続税の課税価格の計算は相続があった日の相続税評価額で計算しますが、

生前贈与加算に関しては、贈与の時の相続税評価額になります。

3年内に贈与でもらった株式を相続開始時にはすでに売ってしまっていて手元にない場合でも、贈与されたときの相続税評価額が相続税に引き直されます。

3年内にもらった110万円以下の現金がある場合でも、(贈与税では基礎控除額以下なので非課税で、贈与税の申告が必要ない)

相続税の課税価額に算入されて相続税が課税されます。

生前贈与加算しなくてもいい場合

生前贈与加算の規定は

「被相続人から、

相続又は遺贈(遺言(ゆいごん)によって、財産を、相続人以外の者におくること)により

財産を取得した者」

に対する規定なので

相続により財産を何ももらわなかった人は

この相続で何もしなくていいのです。

過去3年内に贈与税の基礎控除額以下の贈与(110万円以下の現金など)を、被相続人から受けていても

その人が、今回の相続で、何も財産を取得していなければ、過去の贈与は今回の相続とは関係させません。

逆に言うと

相続人以外の者(孫など)が過去3年内に、被相続人から贈与を受けていて、

今回、生命保険の受取人になっていた場合などは

その孫は

「遺贈により財産を取得した者」になってしまいますから

過去3年内に受けた贈与を、今回の相続にひき直す必要が出てきます。

相続人以外の者で生前贈与されていて、かつその者が保険金の受取人になっていないか注意

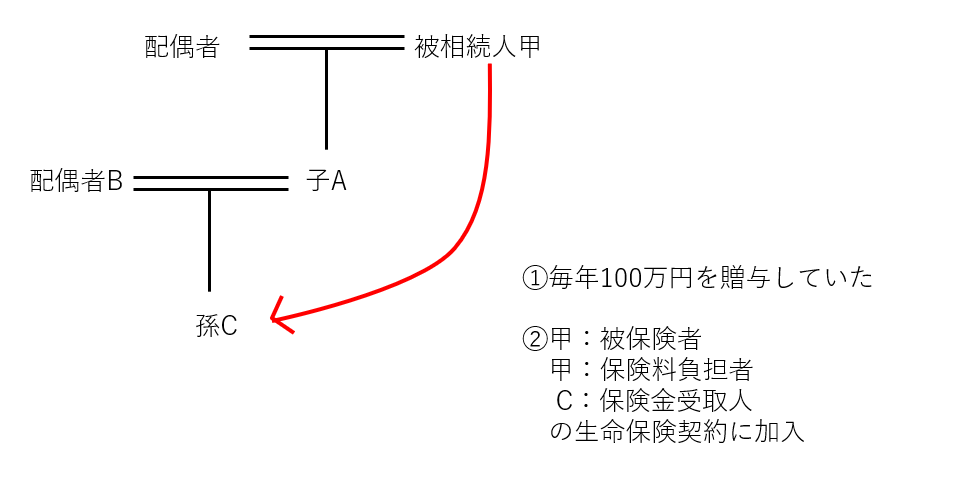

上記の例の場合

相続人は「配偶者」「子A」の2人です。

孫Cに被相続人の甲が毎年100万円ずつ現金を贈与していた場合

贈与税の基礎控除額以下なので孫Cは毎年の贈与に関して申告の必要はありません。

そこで、甲がなくなりました。

孫Cはこの相続では相続人ではありませんから、甲から何も相続していなければ今回の相続では何もしなくてもいいです。

ですが、もし甲が生前加入していた、被保険者・保険料負担者が甲、受取人を孫Cとする生命保険契約があった場合には

孫Cは、その保険金の受取人になりますから、

遺贈により財産を取得した者

となり

生前贈与加算の対象になってきます。

孫Cは相続人ではないので、生命保険金の非課税枠は適用されませんし、

相続開始前3年内の贈与があった現金についても今回の相続で、生前贈与加算しなければなりません。

又、孫Cは2割加算の対象者です。

計算された相続税額にさらに0.2をかけた金額の相続税を納める必要があります。

お金を残して下さった甲には感謝ですが、税金で消えていく分も多いです。

孫を受取人とする保険契約はオススメではない

なくなってから孫に感謝されても、感謝されているのを実感できません。

毎年の非課税枠を使った贈与をすることで、

孫に感謝され、

孫に慕われるほうがいいと思いませんか?

財産が基礎控除額を超えると相続税がかかってきますし

孫は2割加算の対象です。

財産が基礎控除額以下であれば、何も問題はありませんが。

孫受け取りの生命保険はいいことはあまりないように思います。

メール相談承っております

メール相談

GoogleMeetでの記帳指導をさせていただいております(会計ソフト導入のサポートもさせていただいております)

インボイス制度についてのご相談はこちら(小規模事業者限定)

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓