調整対象固定資産の3年縛り〜インボイス登録時、課税選択届出書を提出していなければ関係ない

こんにちは。

和歌山市の女性税理士、内西です。

今回は、調整対象固定資産の3年縛りについて

インボイスの登録事業者となった場合については

具体的にどうなるのかを説明したいと思います。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

先に結論からですが👇👇

・調整対象固定資産の3年縛りは、

・免税事業者が、

・令和5年10月1日から令和11年9月30日の経過措置の適用のある期間中に

・課税事業者選択届出書を提出せずに

・登録申請書の提出のみで、

・インボイスの登録事業者の登録をして

・課税事業者になった場合には

・適用がない

この事について以下

こまかく解説していきたいと思います。

調整対象固定資産の3年縛り

調整対象固定資産

調整対象固定資産とは、棚卸資産以外の資産で、一の取引単位の税抜き価格が100万円以上のもの

を言います。

車なんかでも100万円以上なら調整対象固定資産になります。

結構身近なものなのです。

3年縛り

免税事業者が、課税事業者選択届出書を提出して課税事業者になり、

課税事業者になった期から2年間の間に調整対象固定資産を取得した時は、

その取得日の属する課税期間の初日から3年間は

免税事業者になれない

または

簡易課税制度が選択できない

という制度です。

3年間課税事業者として縛られるので「3年縛り」といわれています。

何でこんな縛りがあるのかというと、

消費税の引き逃げ

を防止するためです。

例えば、

免税事業者が

来期、トラック(660万円)を購入するので、

消費税課税事業者になることで

60万円の仕入れ税額控除をして

消費税の還付を受けようと考えました。

めでたく還付を受けることができたので、

早速、免税事業者に戻る

またはより納税額が有利になる簡易課税制度を選択する。

といったふうに、

仕入れ税額控除が多い期だけ課税事業者になり、

還付を受け、

納付になる期には、さっさと免税事業者に戻る。

または簡易課税制度を選択する。

といった

おいしいとこどり

を禁止しています。

ここで、注意ですが、

この3年縛りが適用されるのは

まず

「課税事業者選択届出書を提出していること」

かつ

「免税事業者に戻れない期間に調整対象固定資産を取得していること」

かつ

「調整対象固定資産取得時に本則による方法で消費税の計算をしている」場合です。

です。

「免税事業者に戻れない期間」

というのは

例えば、個人事業者の場合、

課税事業者選択届出書を提出して

令和4年1月1日から課税事業者になった場合には

課税事業者になってから2年間は免税事業者に戻れないという決まりがあります。

令和6年1月1日以降にならないと免税事業者に戻れません。

このことを言っています。

ですので、

・課税事業者選択届出書を提出していないけど、基準期間の課税売上高が1000万円を超えたため課税事業者になった。その後、調整対象固定資産を購入した。

・個人事業者が、課税事業者を選択して課税事業者になって3年経って、

免税事業者に戻れる期間になって調整対象固定資産を購入した。

ようなケースは3年縛りの対象外になります。

令和5年10月1日から令和11年9月30日の経過措置の適用のある期間中

インボイス制度の登録にかかる経過措置の期間です。

原則として、免税事業者が登録を受けるためには

課税事業者選択届出書を提出し、課税事業者となる必要があります。

けれど

登録日が、令和5年10月1日から令和11年9月30日までの日の属する課税期間中である場合は

課税事業者選択届出書の提出をしなくても、登録を受けることができます。

また、この期間の日の属する課税期間に登録を受ける場合には、

登録日から課税事業者となることができるなど定められています。

(28年改正法附則44④ インボイス通達5−1)

結論

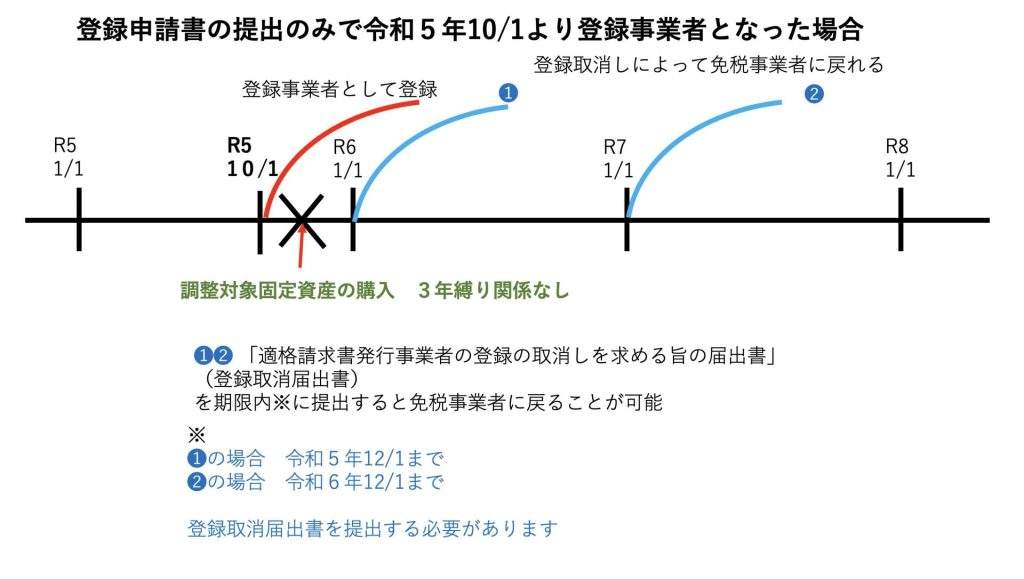

免税事業者が、経過措置の期間中に

登録申請書の提出のみで、インボイスの登録事業者になり消費税の課税事業者になった場合、

調整対象固定資産の取得をしても、

3年縛りはありません。

課税事業者選択届出書を提出していないからです。

特に、令和5年10月1日の属する課税期間中に登録を受けた場合、

もしも登録を取り止めようと、翌課税期間から取り止めの届出を提出して免税事業者に戻る場合には

例え、登録を受けた課税期間中に

調整対象固定資産を購入したとしても

何の制限もかかりませんので

免税事業者に戻れるということになります。

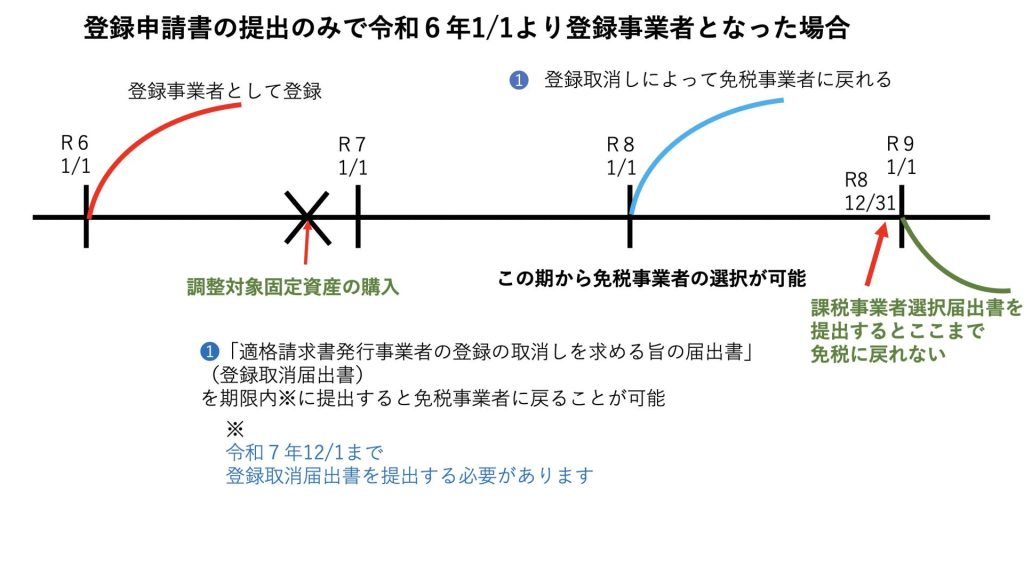

経過措置の適用を受ける課税期間(令和5年10月1日を含む課税期間を除く)

である場合には

そもそも

登録日の属する課税期間の翌課税期間から

登録日以後2年を経過する日の属する課税期間については

免税事業者となることはできませんので

2年は縛られるけれど、

3年目は、免税事業者に戻れる。

ということになります。

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできませんのでご了承ください。

また、記事の内容は、記事更新日現在の法律に基づいたものになります。現行の法律と異なることがあることをご了承ください。

当事務所メニュー一覧

プロフィール

電話での税務相談~30分(NEW)

オンライン税務相談

メールでの税務相談

法人成りの手続きのサポート(NEW)

ひとり社長(マイクロ)法人の決算申告(NEW)

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様

当事務所では以下のスポット相談受け付けております!

オンライン記帳指導

freee会計

マネーフォワードクラウド

やよいの青色申告オンライン

のご指導お受けできます。

ご利用の方は、

ぜひお早めに!!

👇👇 詳細・お申し込み こちら

電話での税務相談~30分

ピンポイントで詳しく知りたい。

そんな方のメニュー。

文章で伝えるより、

話すほうが楽な方など。

👇👇 詳細・お申し込み こちら

法人成りの手続きのサポート

節税のため

社会的信用のため

法人のみしか取引しないといわれた等々

法人成りの理由は様々

でも、法人成りはすぐできるものではありません。

ある程度、知識も必要。

個人から法人に移す時だけ任せたい、

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告

期中の入力は完璧!!

法人税の別表と地方税の申告だけしてほしいなあ・・・

そんな社長のメニュー

👇👇 詳細・お申し込み こちら

ひとり社長(マイクロ)法人の決算申告オンライン税務相談

一般的な内容ではなく具体的なことを聞きたい

無料相談では時間が短く相談が終わらなかった

など

相談時間60分から

👇👇詳細・お申し込み こちら

税務相談

メール相談

相談にあまりお金をかけたくない

無料相談で断られた

相談する時間が取れない

など

👇👇詳細・お申し込み こちら

メール相談

ライン公式アカウントでもこの税金ブログを配信しています!!

↓ ↓ ↓

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓