個人事業主から法人化 役員報酬と家賃・損しないために注意すること

個人で事業をしていたが、

「社会的信用のために法人化しよう」

「取引先開拓で、個人事業主では・・・と取引を断られた、悔しいから早速法人にするぞ!!」

「銀行から融資を受けるのに法人のほうが有利と言われた」

「なんとなく法人にしたい。格好いいし」

法人成りをするいろいろなきっかけがあるとは思いますが、個人の場合と法人の場合で経費にできるものが違ってきます!

個人と同じように引き続き処理されている方、知らなければ無駄な税金を払い、損をしているかも。

今回は、会社が社長に払う役員報酬と地代家賃の二つについて解説していこうと思います。

当事務所メニュー一覧

プロフィール

メールでの税務相談(有料)

小規模事業者限定・オンライン(対面可)での記帳指導

小規模事業者限定・インボイス制度についてのご相談

税務顧問・個人

税務顧問・法人

社長への給料

個人事業主の頃は、自分自身に対する給料は認められていませんでした。

社長の取り分は「事業主貸」勘定でとるしかなく、経費にはできませんでした。

ですが、法人成りをすると、会社から、従業員である社長への給料(役員報酬)になるため、経費に算入できることとなります。

そして、社長に対しては、給与所得として所得税が課せられます。

よく、「会社から給料を取ると節税になる」

といわれますが、どういうこと?と思われている方のために解説します。

社長の給料、1ヶ月30万円とします。(社会保険料や源泉所得税はないものとします)

会社側では

役員報酬 /現金 300,000円

という仕訳がたち、1年間で3,600,000円の役員報酬が経費として算入されます。

中小企業で、資本金1000万円以下、当期の利益が800万円以下の場合には法人税等の税率は25%くらいでしょうか?

法人市県民税は県や市によって違いはありますが、法人3税合わせて25%とすると

年360万円経費がなかった時と比べると

360万円×25%=90万円・・・90万円税金が減ります

個人側では

給与所得として課税されます。

社長の収入が給料所得のみの場合

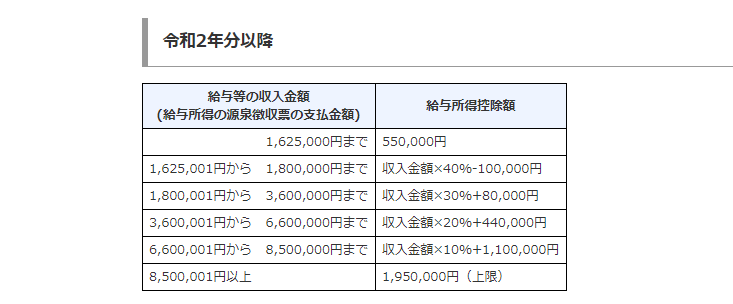

360万円が給与所得となりますが、給与所得は所得税の規定により概算経費が認められていて、(給与所得控除額)

360万円の場合の給与所得控除額は

360万円×30%+80,000円=1,160,000円

なので

個人側で課税される金額は360万円ではなく概算経費の1,160,000円を控除した後の金額となります。

3,600,000円ー1,160,000円=2,440,000円

社長の所得が給与所得のみの場合と仮定しているので、ここから各種所得控除を控除しそのあとの金額に税率をかけると社長側で所得税が計算できます。

簡略化のため基礎控除のみとすると(基礎控除額48万円)

2,440,000円ー480,000円=1,960,000円・・・・社長の課税される所得金額

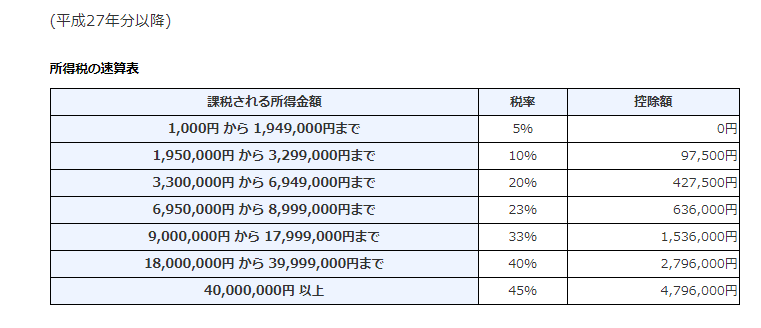

ここに所得税率を乗じます。

1,960,000円×10%ー97,500円=98,500円・・・・所得税

税金は所得税だけではありません。一年遅れで住民税もかかってきます

住民税の基礎控除額は43万円なので

2,440,000円ー430,000円=2,010,000円

住民税の税率は一律10%なので

2,010,000円×10%=201,000円・・・住民税

よって社長の給与所得に対する税金は

98,500円+201,000円=299,500円・・・・約30万円所得税・住民税がかかります

社長の給料を法人からとることによって、法人税等が90万円減り所得税が30万円増えます。

差額の60万円が節税ということです。

法人側で360万円全額経費にできるのに対して、個人側では概算経費を引いた後の金額に対して所得税・住民税がかけられるため、概算経費分節税になるのです。

店舗を社長から借りている場合(店舗兼住宅)

個人事業主の場合はたとえ個人事業に自分の建物をかしていて、地代家賃を払ってもらっていたとしても、事業所得の必要経費に算入できませんでした。

又、事業主が払っている固定資産税については店舗に係る分だけ、必要経費に算入することができました。

では、法人成りをして、法人と社長との間で、賃貸借契約を交わし、法人が毎月賃借料を社長に払っている場合はどうでしょう。

法人側では

支払った賃借料は会社の経費にできます。

社長側では

収受した賃貸料は不動産所得として所得税がかかります。

店舗部分に係る固定資産税については、不動産所得の必要経費に算入できます。

店舗部分の減価償却費も必要経費に算入できます。

注意点

家賃についてですが、低すぎても問題ありませんが、高額すぎると、通常の家賃を超える部分については、社長に対する給与となり、毎月の役員報酬に上乗せされて源泉所得税が課せられますので、家賃は相場を意識して決める必要があります。

又、上乗せされた部分の金額を足したことで株主総会で決められている役員報酬の総額の枠内を超えた場合には、その超えた部分の金額については会社の損金に算入することができません。

ですが、源泉所得税はきっちりかかってきます。

又、社長側の給与所得にもきっちり計上されます。

会社の経費に算入されないだけです。

こうなってくると、節税ではなくなってきます。

役員報酬の総額は、このような予想外の事態に備えて、少し多めに枠をとっておいた方が安心です。

・家賃は相場以下

・役員報酬の総額の枠は少し多めにとっておく

ようにしましょう

メール相談承っております。

こちらから👇

メール相談

クリックしていただけるととても嬉しいです!!

↓ ↓ ↓

にほんブログ村

人気ブログランキング