親の事業を相続により引き継いだ場合の消費税の納税義務等の判定の注意点

こんにちは!!

和歌山市の女性税理士、内西です。

子供が親の事業を相続により引き継いだ場合の消費税の納税義務

親の事業を引き継ぐ子供は事業を行っていない方か、または消費税の免税事業者であるとします。

親の事業を引継ぐので、子供は納税地の所轄税務署長に開業届を提出します。

親の事業を相続により引き継いだ場合には子の消費税の納税義務の判定につき親の基準期間を引き継ぐという恐ろしい法律があります。

相続のあった年においては子の消費税の納税義務は、親の基準期間の課税売上高で判定することとなります。

更にその翌年、翌々年は親の基準期間の課税売上高と子の基準期間の課税売上高を足してその合計額で判定することとなります。

相続があった年の子供の消費税の納税義務→親の基準期間の課税売上高のみにより判定(子供が元々課税事業者なら課税です・・)

相続のあった年の翌年、翌々年の子供の消費税の納税義務→親と子供の基準期間の課税売上高の合計額で判定

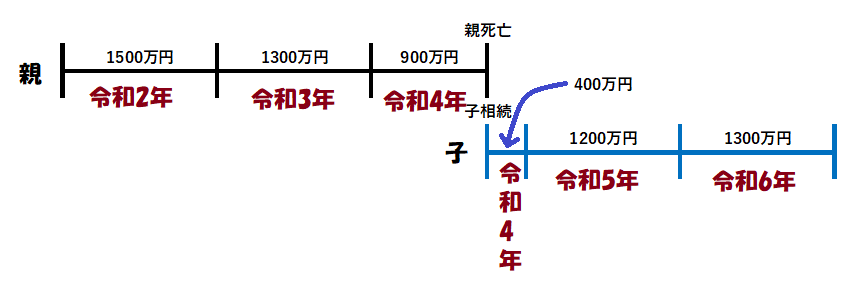

上の図の場合、

子供の令和4年の納税義務は親の基準期間の課税売上高のみで判定しますから

令和2年の親の課税売上高 1500万円 ・・・子供は相続のあった日の翌日より消費税の納税義務有り

子供の令和5年と令和6年の納税義務は子供と親の基準期間の課税売上高の合計額で判定するので

令和5年

令和3年の親の課税売上高 1300万円

令和3年の子の課税売上高 なし

1300万円・・・納税義務有り

令和6年

令和4年の親の課税売上高 900万円

令和4年の子の課税売上高 400万円

900万円+400万円=1300万円・・・納税義務有り

親が存命の間に子供が親の事業を引継いだ場合の消費税の納税義務

子供の基準期間の課税売上高のみで判定します。事業の引継を機に初めて個人事業主になる子の場合、基準期間がないので、2年間は免税事業者になります。(適格請求書発行事業者でないと仮定)

親の基準期間が関係してくるのは相続により事業を引き継いだ場合だけです!!

間違えないようにしましょう!

相続により親の事業を引き継いだ場合の簡易課税制度の適用

子供の基準期間の課税売上高のみで判定します。

親の基準期間の課税売上高が、例え5000万円を超えていても、事業を引き継いだ子の基準期間の課税売上高が5000万円以下であれば簡易課税制度を選択することができます。

子供がサラリーマンなど、事業を行っていなかった場合には2年間は基準期間がないので簡易課税制度の選択ができるのです。

相続の納税義務の判定のように親の基準期間の課税売上高を考える必要はありません!子供の基準期間の課税売上高のみで判定します。

ちょっとオマケの解説

適用には「簡易課税制度選択届出書」を提出する必要があります。

原則、この届出書は簡易課税を適用しようとする場合の年の前日までに提出しなければなりません。

・・・年の途中に相続があったら、相続があって事業承継した年は簡易課税の選択ができないのか?親がなくなることを予測してその年の前日までに提出することなんてできません。

確かにそうなので、相続があった年だけはこの届出書は、相続があった課税期間中に提出すれば、簡易課税制度をその年から適用できることとなっています。(後出しOK)

ですが、この簡易課税選択届出書、後出しがOKなのは

・相続を機に初めて個人事業主になる子供 OK!!

・親がすでに簡易課税制度を使っていて かつ すでに何らかの事業を営んでいた免税事業者である子供 OK!!

の、ケースのみになります。

すでに事業を営んでいた子供である場合には、

・親が簡易課税を使っていなかったら後出し不可です。NG!!

・親が簡易課税を使っていたとしても子供自身が課税事業者である場合は後出し不可です。NG!!

相続を機会に簡易課税制度を使っていない子供が、簡易課税制度を使ってやろう、というのは駄目ということですね。

このように相続のあった年についての課税期間については簡易課税が使えるかどうかは複雑なのですが、その翌年の課税期間についてはその翌課税期間の前日までに(つまり相続があった日の属する課税期間中に)「簡易課税選択届出書」を提出することにより子供はフツーに簡易課税を選択することができます。

消費税の特定期間の課税売上高の判定について

子供の特定期間の課税売上高のみで判定します!!

親の課税売上高は一切関係ありません!

特定期間

特定期間とは、その年の前年1月1日から6月30日までの期間 をいいます。(個人事業主の場合)

原則、消費税の納税義務はその個人の基準期間の課税売上高が1000万円を超えるかどうかで判定されますが、

この特定期間における

・課税売上高が、1000万円を超える

かつ

・給料の支払額の合計額が、1000万円を超える

この場合、基準期間の課税売上高が、1000万円以下であっても、消費税の課税事業者になります。

この特定期間における課税売上高に関して、相続で事業を引き継いだ場合、親の課税売上高は考慮する必要はないので、注意しましょう!

まとめ

結論、相続により事業を引き継いだ相続人が、被相続人の課税売上高を気にしなければならないのは

消費税の納税義務の判定に使う基準期間の課税売上高の計算のみ

ということで、簡易課税の判定、特定期間の判定などは気にする必要がないということですね!

うっかり親の課税売上高を加えてしまいそうです。気をつけましょう。

メール相談承っております

ZOOMでの記帳指導をさせていただいております

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓