配偶者控除が外れても配偶者特別控除がある!!~フリーランスの主婦の場合いくらの所得まで?

こんにちは!

和歌山市の女性税理士の内西です。

ご家庭で子育ての傍ら、自宅でお仕事をされているフリーランスの主婦の方、多いのではないでしょうか?

具体的にいくらの所得まで、旦那様の所得控除の対象になるのでしょう?

配偶者控除と配偶者特別控除

配偶者控除

配偶者のその年の合計所得金額が48万円以下の場合、受けることができる所得控除です。

配偶者特別控除

配偶者のその年の合計所得金額が、48万円を超え133万円以下の場合に受けることができる所得控除です。

配偶者特別控除は配偶者の合計所得金額が48万円を超え95万円以下の場合は配偶者控除と同じ金額の所得控除を受けることができます。95万円を超えると配偶者特別控除の額は逓減し、133万円を超えるとゼロになります。

注意(配偶者控除・配偶者特別控除とも)

・本人のその年の合計所得金額が1,000万円を超える場合には受けることができません。

・本人のその年の所得が、900万円を超えると、控除を受けることのできる配偶者控除・配偶者特別控除の金額が段階的に減少し、1,000万円を超えるとゼロになります。

本人の合計所得金額が900万円を超えるとややこしいので・・・

今回は本人の(旦那さんの)合計所得金額が900万円以下、奥さんの年齢がその年の12月31日において70歳未満の場合を解説していきます。

(70歳未満の場合は配偶者控除、配偶者特別控除は最高38万円、70歳以上の場合は配偶者控除、配偶者特別控除は最高48万円になります。)

個人事業主の場合、合計所得金額とはどの金額なのか?

「お給料の場合150万円までは38万円の所得控除を受けることができる」

というのはよく解説されています。

「150万円の壁」

なんかも有名ですね。

フリーランスの個人事業主はどうなるの?

150万円は収入金額か?

収入から必要経費を引いた後?

青色申告特別控除を受けていたらどうなるの?

例1

主婦のうさ子さん 35歳

ハンドメイドの商品をネット販売しています。

今年の収入 100万円

必要経費 50万円

青色申告で、10万円の青色申告特別控除を受けます。

近所のスーパーにパートにいっています。

給料の収入金額 60万円

この場合、うさ子さんの合計所得金額は?

まず

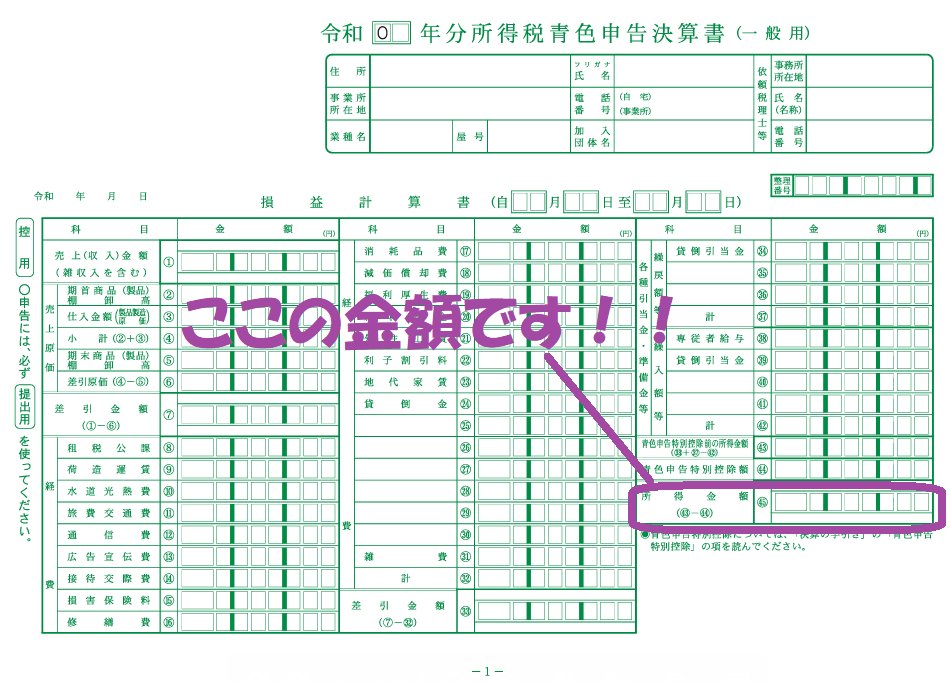

事業所得の合計所得金額のもととなる所得は

青色申告決算書の青色申告特別控除後の所得金額

になります。

なので

うさ子さんの事業所得の金額は

100万円-50万円-10万円=40万円

パートの給与所得は

60万円-55万円(給与所得控除額)=5万円

よって合計所得金額は

40万円+5万円=45万円・・・・48万円以下なので、うさ子さんは配偶者控除の対象となります。

旦那さんは自身の申告において所得控除 配偶者控除38万円 を受けることができます。

所得が事業所得のみであれば、事業所得の金額が95万円以下であれば、旦那さんの所得税の計算において、配偶者控除または配偶者特別控除の38万円を受けることができます。

👆配偶者の合計所得金額95万円以下で旦那さんの所得税の計算において38万円の所得控除ができる

頑張って会計ソフト等を使って記帳することで青色申告特別控除の65万円控除の条件をクリアすれば、売上から必要経費を引いた利益(青色申告決算書の㊸の金額)が(65万円+95万円=160万円)160万円まで配偶者特別控除満額の恩恵を受けることができますね!!

注 配偶者の所得が、上記の所得のみの場合です。

前年からの損失の繰越し控除がある場合は?

例えばうさ子さんに前年から繰越しされた赤字があった場合はどうなるのでしょうか?

例2

前年から繰り越された、事業所得の赤字の金額 50万円

今年の事業所得の金額(10万円の青色申告特別控除後) 100万円

合計所得金額は今年の所得のみをいいます。

よって前年の赤字は今年の合計所得金額の計算には入れることはできません。

100万円から50万円を控除することはできないのです。

例2におけるうさ子さんの今年の合計所得金額は100万円となります。

100万円>95万円

よって今年うさ子さんは旦那さんの所得税の計算において、所得控除を受けることはできません。

蛇足

「合計所得金額」から損失の繰越し控除を差し引いた後の所得のことを、「総所得金額等」といいます。

配偶者控除や配偶者特別控除などの所得の判定においては合計所得金額を使いますが、繰越損失を引いた後の「総所得金額等」を使うものもあります。医療費控除などは総所得金額等を使います。

医療費控除のどこでつかうの?と思いますが、足切り額の10万円の計算で、本人の総所得金額等が200万円以下の場合はその金額に5%を乗じた金額を足切り金額に使います。

足切り金額の説明は以下参照👇👇(当事務所ブログ)

医療費控除~10万円を超えなくても控除を受けることができる場合がある!

医療費控除では病気になってかわいそうに・・・ということで前年の損を今年の所得から控除した後の金額を使うことで、ちょっとオマケしてくれているようです。

メール相談承っております

ZOOMでの記帳指導をさせていただいております

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓