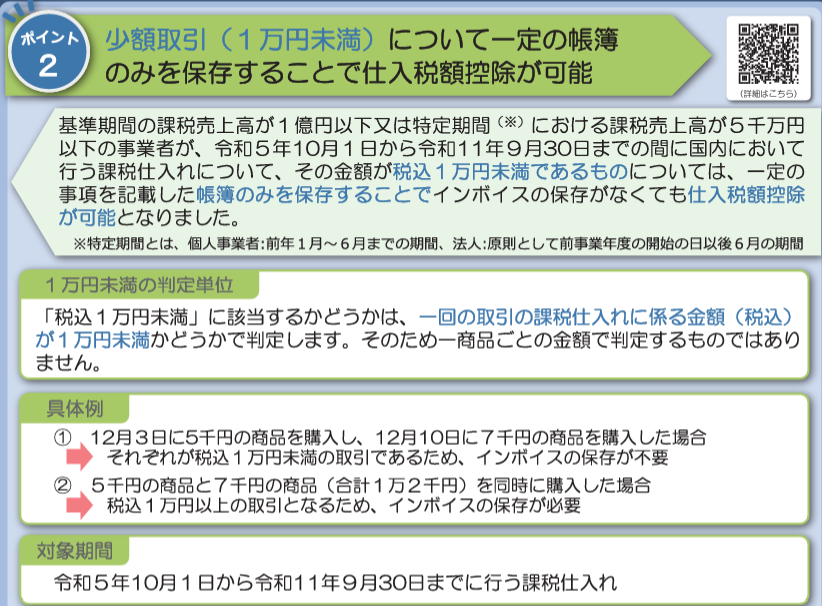

インボイス制度~税込対価1万円未満はインボイスがなくても仕入税額控除ができるが、対象事業者に注意!!

こんにちは。

和歌山市の女性税理士、内西まきです。

令和5年度税制改正で、インボイス制度に関して、

税込対価1万円未満の仕入に関しては、

インボイスがなくても、

つまり、仕入れた相手先が登録事業者でなくても、

これまで通り仕入税額控除ができる、

ということになっています。

ホッとされている事業主さんが多いかと思いますが、

この措置には注意点がいくつかあります。

・対象者が限定されている

・税込対価1万円未満の1万円は、1回の取引の合計額で判定する

・令和11年9月30日までの期間限定

このうち

今回は「対象者が限定されている」について詳しく見ていこうと思います。

当事務所メニュー一覧

プロフィール

オンライン税務相談

メールでの税務相談

オンライン(対面可)での記帳指導

税務調査立ち会い(個人事業主限定)

税務顧問・個人のお客様

税務顧問・法人のお客様(freee会計のみ)

国税庁のリーフレットの該当部分を載せてみる

対象者が限定されている!!

リーフレットの前半2行に注目

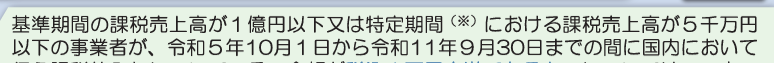

「基準期間の課税売上高が1億円以下又は特定期間(※)における課税売上高が5千万円以下の事業者が」

と、あります。

こちらの期間に関する説明は過去のブログ参照👇

インボイス制度~少額特例の対象外:基準期間の課税売上高1億円を超える事業者は大変

ここでマニアックなのですが、

「特定期間における課税売上高が5千万円」

のところに注目です。

特定期間における課税売上高5千万円

この、特定期間(※)

ですが、

マニアックな方は似たような規定があるのをご存じなのでは・・・

マニアックとは失礼かもしれません。

「よくご存じの方」ですね!!

※個人事業者については前年の1月1日から6月30日までの期間をいい、法人については原則として前事業年度開始の日から6か月の期間をいいます。

この特定期間、

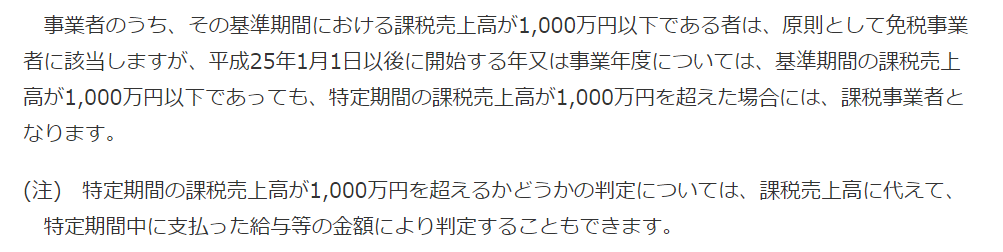

消費税の納税義務者の判定にも使われています。

上記のように、

消費税の納税義務者の判定に

基準期間の課税売上高が1000万円以下であっても、

特定期間の売上高1000万円を超えると、消費税の納税義務が発生します。

でも、

特定期間の売上高にかえて、給与等の支払額で判定してもいいよ。

という内容です。

具体例(納税義務の判定)

個人事業主のAさんの令和5年の納税義務の判定(インボイスの登録はしていません)

基準期間(令和3年)の課税売上高1000円以下である

しかし、

特定期間(令和4年1月1日~令和4年6月30日)の課税売上高が1000万円を超えている!!

さらには

特定期間(令和4年1月1日~令和4年6月30日)の給与等の支払額が1000万円以下

この場合

この方は当期の納税義務はありません。

納税義務の判定の場合

特定期間における判定のもととなるのは2種類あり

課税売上高が1000万円超か?

又は

給与等の支払額が1000万円超か?

で見ていくのです。

不幸にも

課税売上高1000万円超

かつ

給与等の支払額が1000万円超

の場合に

納税義務が発生するのです。

このことをご存じの方は、この少額特例について

特定期間の課税売上高が5000万円超でも、

特定期間の給与等の支払額が5000万円以下ならば、

少額特例使えるのでは?

と思ってしまいます。

しかし

少額特例に関して

給与等支払額の判定はありません。

純粋に、

特定期間の課税売上高が5000万円超えているかどうかで

少額特例の適用の可否が決まります。

少額特例を使える事業者は、

基準期間の課税売上高1億円以下

又は

特定期間の課税売上高5000万円以下

です。

思うこと

些細なことですが、

注意が必要ですね!!

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできませんのでご了承ください。

また、記事の内容は、記事更新日現在の法律に基づいたものになります。現行の法律と異なることがあることをご了承ください。

メール相談承っております

メール相談

オンラインでの記帳指導をさせていただいております(会計ソフト導入のサポートもさせていただいております)

インボイス制度についてのご相談はこちら(小規模事業者限定)

ライン公式アカウントでもこの税金ブログを配信しています!!

👇👇

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓