相続時精算課税とは?子.孫への贈与

今回は前回書いた相続時精算課税制度をもう少し詳しく書いていこうと思います。

お金を子や孫にあげたいけれど、無駄な税金がかかるなら、やめておこうかな、と思っている方、もしかしたら、贈与税を払うことなく生前贈与できるかもしれません。

適用対象者

贈与者:贈与をした年の1/1において60歳以上の者

受贈者:贈与により財産を取得した者が贈与者の推定相続人である直系尊属のうち、贈与を受けた年の1/1において20歳以上である者

つまり 60歳以上の人が、20歳以上の自分の子や孫に財産をあげると適用できると言うことです。ちなみにR4.4/1以降の贈与に関しては18歳以上に変わります。

当事務所メニュー一覧

プロフィール

メールでの税務相談(有料)

小規模事業者限定・オンライン(対面可)での記帳指導

小規模事業者限定・インボイス制度についてのご相談

税務顧問・個人

税務顧問・法人

あまりないでしょうが、養子縁組をした場合の人でも20歳以上であれば適用があります。又、子の配偶者は直系卑属ではない(直系血族ではなく姻族です)ので適用はありません。

適用するためには

この規定を適用しようとする場合は、その受贈者は、その贈与を受けた贈与税の申告期間内(贈与を受けた年の翌年2/1~3/15まで)に相続時精算課税制度選択届出書を、その贈与にかかる贈与税の申告書に添付して、受贈者の納税地の所轄税務署長に提出することとされています。相続時精算課税制度選択届出書に添付する書類は前回書いたとおりになります。こちら参考

注意すること

一度相続時精算課税制度を選択してしまうと、その選択した年分以後の贈与については、すべて相続時精算課税制度の適用を受けることとなります。やっぱりやめるわ~とか、今年は普通の贈与で・・・など変えることはできません。慎重に考えて選択しましょう。なお精算課税を選択した翌年、贈与税の基礎控除額110万円以下の贈与をした場合であっても精算課税制度の適用を受けることとなり、将来相続が発生した場合、贈与者から、受贈者に対する相続があったものとして、その金額が、相続財産に足されます。

贈与税はいかほど安くなる?

この制度を使うと、受贈者は、その年中にその贈与者から贈与により取得した財産の合計額から2500万円の特別控除を受けることができます。2500万円を超える部分については20%の税率をかけた贈与税がかかってきます。なお毎年2500万円の控除を受けられるわけではなく、この制度を選択した贈与者ひとりあたり累計で2500万円控除してくれるということです。

例えば

祖父と父親から、それぞれ相続時精算課税制度を使って金銭の贈与(各人2000万円)を受けたとする

祖父に対する特別控除2500万、父親に対する特別控除2500万円 があるので、もらった額は合計4000万円ですが、各人2000万円の特別控除が使えるので、この年の贈与税額はゼロです

祖父 2000万円-2000万円=0円

父親 2000万円-2000万円=0円

翌年さらに各人から1000万円もらったとする

2500万円の特別控除のうち2000万円はすでに前年使っているので、特別控除の残りは500万円になります。

祖父、父親とも

1000万円-500万円=500万円

500万円×20%=100万円

贈与税:100万円(祖父からの分)100万円(父親からの分)計200万円

このようになります。

実際に贈与者の死亡により相続が発生した場合

その死亡により財産を実際に取得していなくても、相続時精算課税制度による贈与があった時の財産の価額によって、相続により財産を取得したこととなります。(2500万円控除前の価額です)また相続により財産を取得した場合には、相続時精算課税制度による贈与があったときの財産の価額が、通常の相続税の課税価額に足されることになります。そして計算された相続税からすでに支払った贈与税額があるときにはその額を控除します。

相続時に注意すべき2割加算

先ほどの例で、祖父から相続時精算課税により財産を取得した孫は、実際祖父が亡くなり相続が発生した場合には、遺贈により財産を取得したことになり孫が納めるべき相続税額にその相続税額の2割に相当する金額が加算されてしまいます。(そもそも祖父の財産が、相続税の基礎控除額以下であり相続税が発生しない場合は、関係ありませんが)

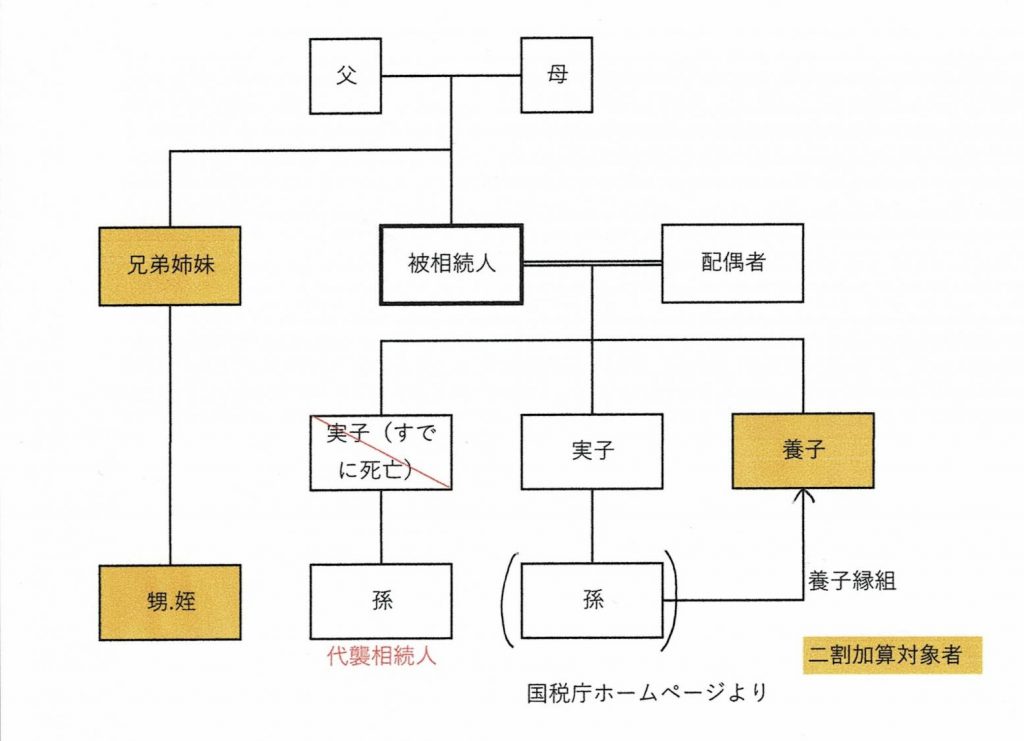

この2割加算の対象者は「被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます。)及び配偶者以外の人」とされています。

上記黄色の部分の人が2割加算になります。

注意点

・被相続人の子がすでに死亡しておりその孫が代襲して相続人となっている場合には、孫であっても2割加算の対象ではありません。

・被相続人の孫が代襲相続ではなく被相続人の養子になって相続人となっているときは2割加算の対象となります。

・図の甥姪が被相続人の養子になり相続人となっているときは2割加算の対象にはなりません。

上記のような2割加算を考えると、孫に適用することが果たして有利かどうかよく考える必要があります。

もしも、自分の財産が、どう計算しても相続税の基礎控除額以下で、税金がかからない。そして、今、子や孫に、金銭を贈与したい、そう考えておられる方には、生前に贈与税の負担なく財産を移すことができるいい方法だと思います!

↓ ↓ ブログランキング参加中。クリックお願いします!!

にほんブログ村

人気ブログランキング