減価償却の改定償却率・均等償却とは〜定率法を採用している場合のみ

こんにちは。

和歌山市の女性税理士、内西です。

今回は減価償却について書こうと思います。

定率法を採用している場合、償却費が償却保証額を下回るといつもとは違う計算になる

定率法の償却方法は

当年の減価償却費=前年の未償却残高✖️償却率

なのですが

この減価償却費が償却保証額を下回ると

前年の未償却残高(改定取得価額)に改定償却率を乗じた金額が

その年の減価償却費になるというものです。

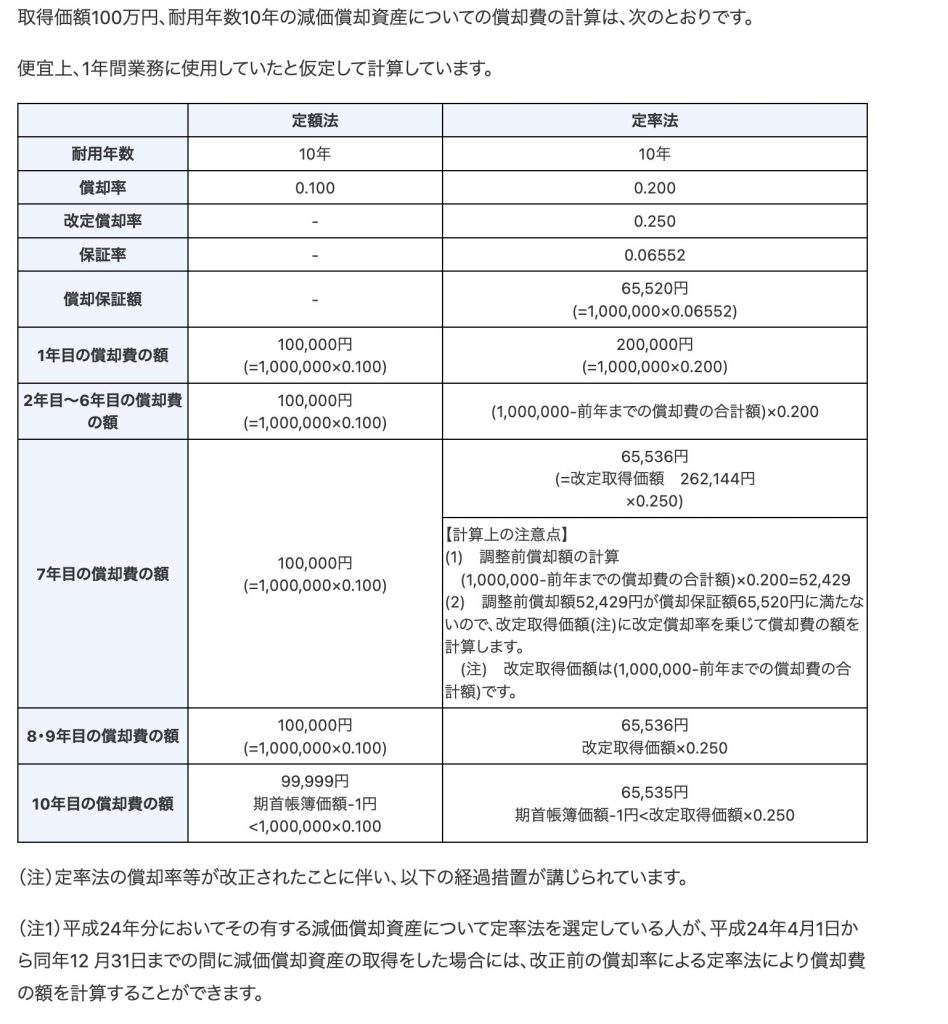

国税庁のHPに具体的な計算例がありますので載せておきます。

右側の部分です。

当事務所メニュー一覧

プロフィール

メールでの税務相談(有料)

小規模事業者限定・オンライン(対面可)での記帳指導

小規模事業者限定・インボイス制度についてのご相談

税務顧問・個人

税務顧問・法人

定率法の償却率を見ると改定償却率 保証率が載っている

例えば

耐用年数10年をみてみると

償却率 0.20

改定償却率 0.25

保証率 0.06552

とずらっと数字が並んでいます。

こんな感じ👇

平成24年4月1日以後取得と仮定して、200パーセント定率法のところになります。

「なんで200%定率法なの?」

というと、

定額法の10年の償却率は0.1です。

200%定率法の10年の償却率は0.2です。

定額法の0.1に比べて定率法は2倍の0.2

「定額法の2倍(200%)の償却を行う」

という意味で

200%定率法

というのです。

国税庁の例を使って詳しく説明します。

100万円の固定資産を買い(平成24年4月1日以降取得とします)

初年度から1年間事業の用に供していたとします。

償却保証率が0.06552

なので

100万円✖️0.06552=65,520円

この65,520円がこの固定資産の最低ラインの減価償却費で

これ以下の償却費になったら

改定償却率を使った減価償却費に切り替える

ということです。

償却費が65,520円未満になるまで、

毎年減価償却費を計上します。

7年目になった年に

減価償却費が

前年未償却残高✖️0.2=52,429円<65,520円

償却保証額を下回っています!!

ですので7年目からは改定償却率を使って減価償却費を計算します。

改定償却率は

0.25

これを何に乗じるかというと

これはいつもと同じ

前期末未償却残高

です。

この前期末未償却残高のことを「改定取得価額」と言います。

改定償却率を使うことになる前年の期末未償却残高のことです。

よって

前期末未償却残高(262,144円)✖️0.25=65,536円

となります。

微妙に65,520円を超えています。

では8年目はというと

前期末未償却残高ではなく

先ほどの「改定取得価額」を使います。

改定取得価額✖️改定償却率

つまり

7年目と同じ償却額になりますね!

そう、改定償却率を使っての均等償却になるのです。

8年目9年目も同じ償却額

注意は最終の10年目です。

本来なら

同じ65,536円を償却し、償却は全額終わるのですが、

まだ、この固定資産を除却しないなら1円の備忘価格を残して償却する必要があります。

よって

10年目の償却費は

65,536円ー1円=65,535円

となります。

ソフトが計算してくれますが・・・

現在は、手で減価償却費を計算することはあまりないと思います。

全て機械任せになっていると思います。

(自分もそうですが)

ですが、知ることが大切で、定率法の場合、いきなり償却率が自動的に変わっていた時に

「改定償却率だな」

と分かれば、不安がなくなりますよね。

減価償却関連のブログ👇

個人事業主の減価償却~なにも届出をしなければ定額法が適用される

減価償却について~個人事業主と法人との違い(法定償却・強制.任意償却)

メール相談承っております

メール相談

オンラインでの記帳指導をさせていただいております(会計ソフト導入のサポートもさせていただいております)

インボイス制度についてのご相談はこちら(小規模事業者限定)

クリックして頂けるととても嬉しいです!!

↓ ↓ ↓