お得な孫への贈与は?~贈与税の基礎控除額以下の暦年贈与or贈与税の非課税制度or相続時精算課税制度?

こんにちは!

和歌山市の女性税理士、内西です。

おじいちゃんが孫にお金を贈与したい場合、どうすれば税金が少なくなるでしょう?

暦年で110万以下の贈与なら申告いらずで、遺贈により財産を取得しなければ生前贈与加算も適用されない!!

暦年で110万以下の贈与なら申告いらず

一番手っ取り早いのが、毎年110万円以下の贈与です。

例えばAが息子Bの子供Cに100万円の金銭を贈与したとします。

財産をもらった人(孫C)がその年の1/1~12/31の期間にもらった額の合計額が110万円以下だった場合、孫Cには贈与税がかかりませんので、確定申告の手間もいりません。

注意点は、孫が自分以外の誰かからも財産を贈与されていないかという点です。孫が贈与により取得した財産の合計額が110万円を超えると超えた部分に税金がかかってきますし、贈与税の確定申告をしないといけません。

Aが孫に贈与した金額が100万円だからと安心していても、息子Bの嫁の親も贈与を100万していた場合、Cが贈与により取得した金額は合計で200万円なので孫に贈与税がかかってきます。

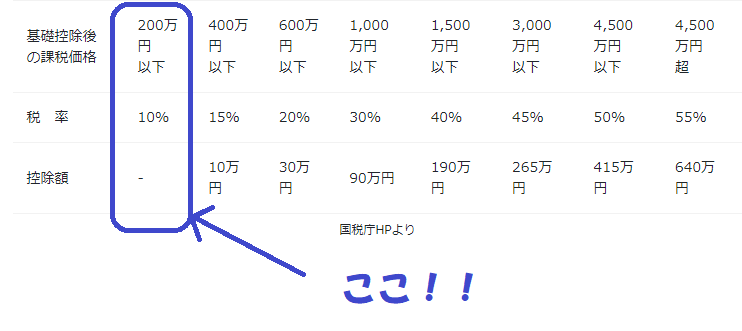

200万円の贈与で贈与税はいかほどかかるのか?

孫が贈与を受けた年の1/1において20歳以上だった場合

税率は以下を参照

特例贈与財産用(特例税率)

この速算表は、直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)※への贈与税の計算に使用します。

※ 「その年の1月1日において20歳以上の者(子・孫など)」とは、贈与を受けた年の1月1日現在で20歳以上の直系卑属のことをいいます。

例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

当事務所メニュー一覧

プロフィール

メールでの税務相談(有料)

小規模事業者限定・オンライン(対面可)での記帳指導

小規模事業者限定・インボイス制度についてのご相談

税務顧問・個人

税務顧問・法人

孫Cの税金は

200万円ー110万円(贈与税の基礎控除)=90万円

90万円×10%=9万円・・・・孫が納める贈与税

生前贈与加算も適用されない

生前贈与加算とは?

相続又は遺贈により財産を取得した人が、被相続人からその相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に贈与を受けた財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算します。

また、その加算された贈与財産の価額に対応する贈与税の額は、加算された人の相続税の計算上控除されることになります。

じゃあ、来年自分が死んだら、孫は3年以内に100万円を取得したといって、相続財産に足されて相続税をいくらか支払わないといけなくなるのか?

結論を言えば、孫は、おじいちゃんの相続で財産を取得していない限り、生前贈与加算の適用はありません。孫でなくても相続人の息子BであってもAの相続により財産を何も取得していなければ、生前に贈与を受けていたとしても生前贈与加算の適用はありません。

そう、相続又は遺贈により財産を取得していなければ、この規定の適用はないのです。

又、贈与して3年以内に死ななければ、この規定の適用はありません。頑張りましょう!!

生前贈与加算されてしまう場合

ですが不幸にも、Aが贈与後3年以内に死亡した場合で、保険料払込人A、被保険者Aである生命保険契約の死亡保険金の受取人を息子Bや孫Cにしていた場合、B、Cともに相続税法上「相続又は遺贈により財産を取得した」ことになるので、生前贈与加算の対象になってしまい相続開始前3年以内に受けた贈与財産が、相続財産に加算されてしまいます。(相続財産の総額が基礎控除額以下であればそもそも相続税が出ないので以下の心配はありません。)

この場合孫Cにはさらなる2つの悲劇が待っています!!

一つめ

孫Cは相続人ではないので生命保険金の非課税枠(※※)を使うことができません。

※※

生命保険金の非課税枠

500万円×法定相続人の数

各相続人一人一人に課税される金額は、次の算式によって計算した金額となります。

なお、相続人ではない人が取得した死亡保険金については非課税の適用はありません。

よって孫Cは受け取った保険金額がそのまま相続財産として課税されることになります。

二つめ

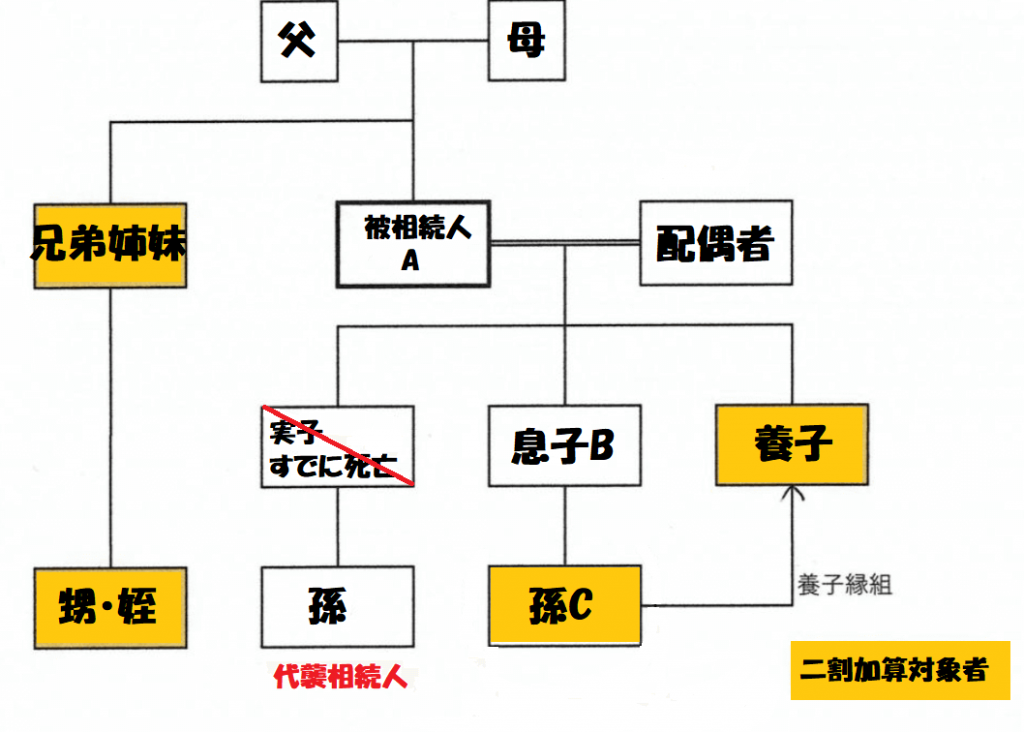

孫Cは一代とばして財産を取得しているので相続税額の2割加算の対象となり、相続税額にプラスその相続税額の2割の相続税が加算されます。

この相続税額の2割加算の対象者は以下のとおりです。

黄色の部分が2割加算対象者になります。

(1) 被相続人から相続又は遺贈により財産を取得した人で、被相続人の配偶者、父母、子ではない人(例示:被相続人の兄弟姉妹や、おい、めいとして相続人となった人)

(2) 被相続人の養子として相続人となった人で、その被相続人の孫でもある人のうち、代襲相続人にはなっていない人

国税庁HPより抜粋

上記のような悲劇に見舞われないよう孫に生前贈与をする場合は、

❶贈与後なんとしても3年以上生きること

❷❶に自信がない場合は孫を受取人とする保険契約がないか見直しておくこと

が大切ですね!

そのほかの贈与税の非課税

住宅取得等資金の贈与税非課税の制度

孫がマイホームを建てるという場合にその資金にするのであれば、非課税限度額までの金額は贈与税がかかりません。ただし使うには条件がいくつかあります。(土地も同時に取得するのであれば土地の取得に充てる資金も含まれます)ざっくり主なものを記載します。

❶H27年1/1~R3年12/31の間にその直系尊属から贈与により一定の住宅取得資金を受けた場合

❷取得した住宅が床面積50㎡以上240㎡以下の住宅であること

❸孫(受贈者)がその贈与の年の1/1において20歳以上で合計所得金額が2000万円以下の者であること

❹贈与を受けた年の翌年3/15までに贈与を受けた住宅取得資金の全額を当てて住宅用家屋の新築等をすること

非課税限度額

イ 下記ロ以外の場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日 | 1,200万円 | 700万円 |

| 令和2年4月1日~令和3年12月31日 | 1,000万円 | 500万円 |

ロ 住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

| 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年12月31日 | 1,500万円 | 1,000万円 |

なお、この規定は贈与税の「暦年課税の110万円」「相続時精算課税制度の特別控除の2500万円」との併用が可能となっています。

かなり細かな規定があります 詳細は国税庁HPでご確認ください!!

またご利用の際は必ず専門家にご相談を!!

教育資金の贈与税非課税の制度 結婚・子育て資金の一括贈与非課税の制度

直系尊属である父母や祖父母などから子や孫などに対して、教育又は結婚・子育てに使途を限定した資金を一括贈与することにつき、贈与税が非課税となる制度です。

教育資金の一括贈与に関してはお金をあげる相手につき1500万円まで非課税、結婚・子育て資金の一括贈与に関しては1000万円まで非課税となっています。

| 直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税(措法70条の2の2) | 直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税(措法70条の2の3) | |

|---|---|---|

| 適用期間 | 平成25年4月1日から令和5年3月31日までの贈与 | 平成27年4月1日から令和5年3月31日までの贈与 |

| 非課税限度額 | 受贈者1人につき1,500万円 (うち、学校等以外に支払う金銭は500万円) | 受贈者1人につき1,000万円 (うち、結婚に際して支払う金銭は300万円) |

| 金融機関等で行う手続き | 1 教育資金管理契約を締結2 教育資金非課税申告書を金融機関を経由して税務署へ提出 | 1 結婚・子育て資金管理契約を締結2 結婚・子育て資金非課税申告書を金融機関を経由して税務署へ提出 |

| 贈与者の要件 | 受贈者の直系尊属であること | 同左 |

| 受贈者の要件 | 1 教育資金管理契約を締結する日において30歳未満である者2 信託受益権等を取得した年の前年分の所得税の合計所得金額が1,000万円以下である者(平成31年4月1日以後に信託受益権等を取得した場合に限る。) | 1 結婚・子育て資金管理契約を締結する日において20歳以上50歳未満である者2 同 左 |

| 資金管理契約中の金融機関等の管理等 | 1 受贈者は、払い出した金銭に係る領収書等を一定期間内に金融機関等に提出又は提供する。2 金融機関等は、領収書等の確認及び記録を行う。 | 1 受贈者は、払い出した金銭に係る領収書等を一定期間内に金融機関等に提出する。2 同 左 |

これらの手続きは金融機関を通して行うこととなっているため、金融機関にご相談してください。

この規定にも受贈者の年齢制限、所得制限(1000万円以下)があります。

相続時精算課税制度

この制度は贈与者が生きているうちに子や孫へ財産を渡しておき、贈与者がなくなったときに相続税として税金を精算するという制度です。

なので、非課税制度とは違います。あくまで相続が発生したときに精算するのであって、非課税になるわけではありません。

また相続税の計算においては実際財産を渡した時ける価額で計算されますので、評価が将来上昇する見込みの財産を渡しておくとお得になります。

適用対象者

その年1/1において60歳以上の者から贈与により財産を取得した者のうち、贈与を受けた年の1/1において直系卑属である20歳以上の推定相続人(代襲相続人を含む)及び同日において20歳以上の孫

相続時精算課税に係る税額の計算

贈与税の計算が財産をもらった人ごとに計算する

のに対し

相続時精算課税制度は財産を渡した人ごとに計算するところが特徴です。

将来相続税で精算されるものなので、渡した人を中心に計算されます。

財産を渡した人のことを「特定贈与者」といいます

特定贈与者一人につき2500万円まで引いてくれます。2500万円までは相続が発生するまで税金の計算が保留されます。累計で2500万円を超えると超えた部分につき20%の税率を乗じた贈与税が発生します。

また超えた部分にかかった贈与税額は将来相続が発生したときの相続税額から控除することで精算されます。

例

孫がおじいちゃんとおばあちゃんに1000万円ずつもらった。おじいちゃんには2年前にも2000万円もらっており、相続時精算課税制度の適用を受けている。(3人とも相続時精算課税制度の適用対象者としての要件を満たしているとする)

おじいちゃんより受けた贈与に係る贈与税の計算

1000万円-(2500万円-2000万円※)=500万円

※2年前に2000万円の特別控除を使っているので今回特別控除額から控除しています

500万円×20%=100万円・・・贈与税額

おばあちゃんより受けた贈与に係る贈与税の計算

1000万円-1000万円(特別控除額)=0円・・・贈与税額なし

孫が納める贈与税額・・・100万円

相続時精算課税制度は孫に対して適用した場合、実際相続が発生したときに2割増しの相続税を孫が負担することになってしまうためおすすめではないのですが、例えば、どう考えてもおじいちゃんおばあちゃんがなくなったときにそれぞれの財産が、相続税の基礎控除額以下で、相続税の申告すらする必要がないといった時には、必要な時に必要な資金移動が2500万円までできるこの制度はいいものです。

ただし金銭ではなく不動産を相続時精算課税制度により贈与した場合、不動産取得税がかかってきますし(相続による取得だとかかりません)、登録免許税も、相続の時に比べ5倍になります。総合的に税金がお得か考える必要があります。

参考までに:過去のブログ「贈与税の配偶者控除・妻への居住用不動産の贈与」

贈与税の非課税制度と生前贈与加算の関係

- 直系尊属から贈与を受けた住宅取得等資金のうち、非課税の適用を受けた金額

- 直系尊属から一括贈与を受けた教育資金のうち、非課税の適用を受けた金額

- 直系尊属から一括贈与を受けた結婚・子育て資金のうち、非課税の適用を受けた金額

この贈与税の非課税制度については生前贈与加算の対象外となっているため孫は2割加算になるからといって贈与を躊躇する必要はありません!!ぜひ利用しましょう!

相続時精算課税制度で使った2500万円の分は非課税ではありませんから、こちらは躊躇する必要があります。孫は2割加算対象者です。相続税で2割増しの税金を払うのが果たしてお得なのか・・・

クリックしてくださるととても嬉しいです!

↓ ↓ ↓

にほんブログ村

人気ブログランキング